投資をする上で、全てを安全資産で運用することは悪くありません。しかし、一部を少々リスクの高い投資対象に振ることで、最大リターンを高める努力もしていきたいものです。

安定資産で着実に利益を獲得しつつ、一部はハイリターンを獲得していくことができれば、資産の増加スピードは大きく加速します。

比較的高いリスクを持つ投資対象の選択肢として、新興国投資信託、ETFなどが代表格もす。世界に資産を分散しつつも、リターンを最大化していく戦略は多くの有力ファンドが行なっている手法ですよね。

筆者自身も、魅力的な新興国投信を常に探していますが、今回も調査の一環として、「大和アセットマネジメントのベトナム株ファンドについて書いてみたいと思います。

しかし、ここまで様々なベトナム株の投資信託を調査してきましたが、皆名前が似ており(もはやほぼ同一)、間違って購入してしまいそうですよね。だから「ロータス」とか「ベトナムでフォー」とか変わった愛称をつけるのですね、納得です。そもそもリターンがあまりどこも変わらないので、ベトナム投信をどこで買おうが一緒であることは置いといて。

ベトナム投信を検討する前に、ベトナムの経済事情、株式市場事情についても把握しておきましょう。

>>> チャートで見る、ベトナム株式市場!VN指数は健全に成長。2021年以降の買い方はヴァンエック ベクトル ベトナムETF(VNM)がおすすめの選択肢?

—————————————————————————-

🔸 ベトナム投信一覧

- アジア投資信託おすすめはこれ?三井住友・アジア4大成長国オープン(日本株25%・ベトナム株15%・インド株30%・中国株30%)評判通りのリターンを期待して良いのかを投資検討指標(トータルリターン・標準偏差やシャープレシオ)、基準価額チャートなど運用成績比較で評価

- 大和アセットマネジメントのベトナム株ファンドの実態を調査。投資検討指標は評判通り(トータルリターン・標準偏差やシャープレシオ)。基準価額チャートなど運用成績比較で評価

- 乱立するベトナム投信の中で「ベトナム・ロータス・ファンド(愛称 : ロータス)」の実態は?投資指標は評判通り?トータルリターン・標準偏差やシャープレシオの水準に不安材料。基準価額チャートなど運用成績比較で評価

- DIAMベトナム株式ファンド(愛称:ベトナムでフォー)の実態は?投資指標は評判通り?トータルリターン・標準偏差やシャープレシオの水準に不安材料。基準価額チャートなど運用成績比較で評価

- CAMベトナムファンドの実態は?ベトナム成長株インカムファンドと比較。評判通り投資指標は残念?トータルリターン・標準偏差やシャープレシオの水準に不安材料。基準価額チャートなど運用成績比較で評価

- ベトナム株式ファンドの実態は?評判の割に標準偏差やシャープレシオの水準に不安材料。基準価額チャート、指数連動ETFとの運用成績比較で評価していく

- ベトナム成長株インカムファンドは評判の割に標準偏差やシャープレシオがネック?基準価額チャート、指数連動ETFとの運用成績比較で評価していく

>>>【2021年】新興国株式に投資するファンドをランキング形式で紹介!投資信託(&ETF)やヘッジファンドを網羅的に評価する。

それでは本題です。

大和アセットマネジメントのベトナム株ファンドとは?

細かい詳細は「ベトナム株ファンド」の目論見書を読むのが早いでしょう。この記事ではポイントのみに焦点を当てていきます。

「ベトナム株ファンド」の規模は2021年7月末時点で約90億円です。小規模ファンドですね。

簡単な概要としては、「ベトナム株ファンド」は、今後成長が見込まれるベトナム株に投資を行い、中長期的な信託財産の成長を目指し積極的な運用を行っていくファンドです。ファミリーファンド方式を採用。

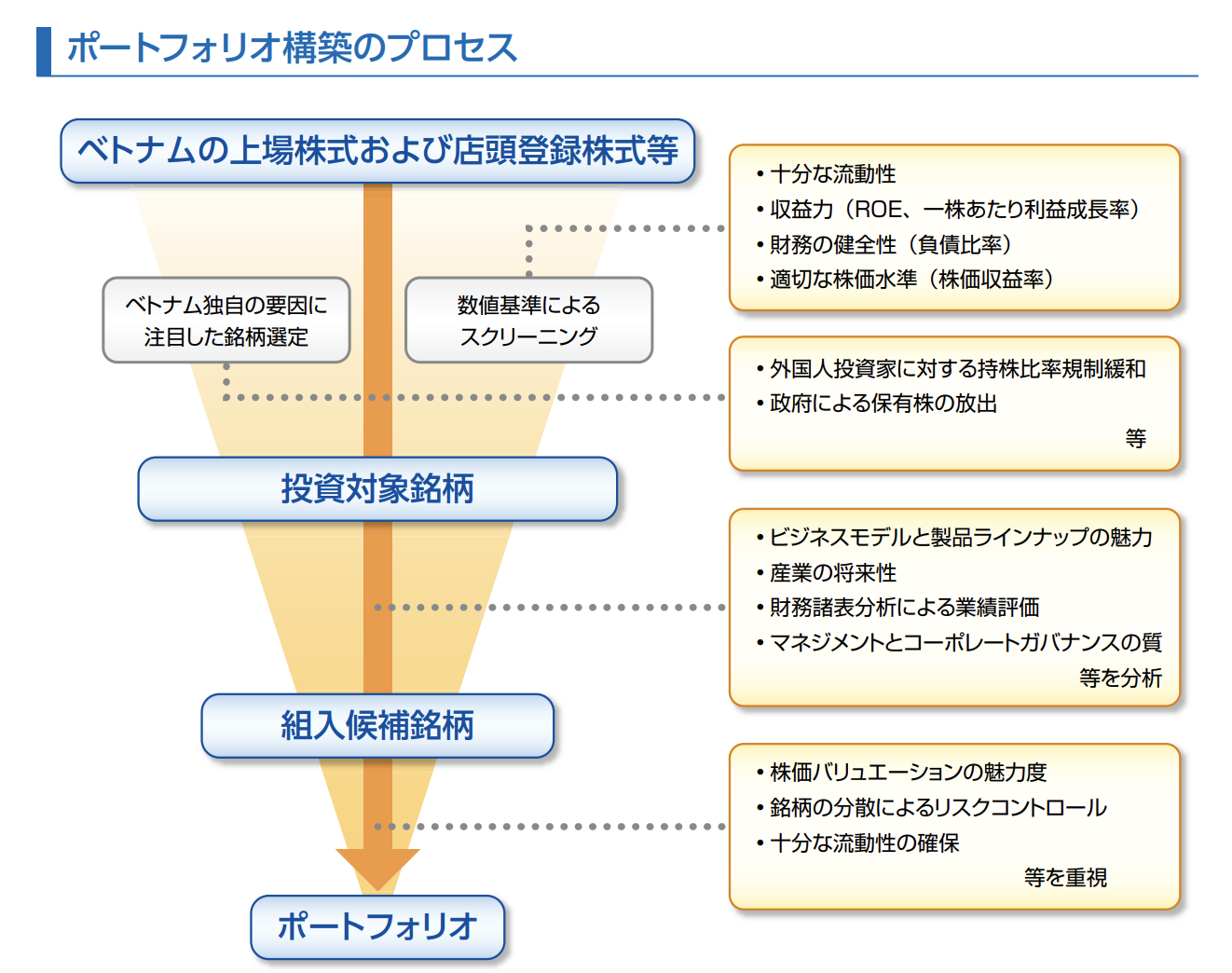

ポートフォリオの構築プロセスは以下の通り。

色々書いてありますが、大型株で業績好調株、ベトナムのカントリーリスクを考慮、将来の業績見通しがつきやすい株式銘柄を、適切なバリュエーションで買う。

これだけです。外国株を購入する際の基本のキといった内容が書いてあるだけです。我々個人投資家がこのようなファンドに運用を任せる上で期待したいのは「カントリーリスク」を回避することと、ベトナムという土地柄、飛躍しそうなビジネスモデルで業績が伸びている企業を見つけることですね。

新興国投資ですから、中途半端な分析で株式銘柄を保有されても困りますからね。

そんな中、ベトナム株ファンドの組み入れ銘柄は以下の通りです。大手企業で固まっていますね。様々なベトナム株ファンドを見てきましたが、VIETNAM DAIRY PRODUCTS JSCが一位になっているのは初めて見ました。ベトナムのP&Gといった存在感を見せる企業なのではないでしょうか。

| 順位 | 銘柄 | 国・地域 | 業種/セクター | 組入比率 |

| 1 | VIETNAM DAIRY PRODUCTS JSC | ベトナム | 生活必需品 | 9.10% |

| 2 | VINHOMES JSC | ベトナム | 不動産 | 9.10% |

| 3 | BANK FOR FOREIGN TRADE JSC | ベトナム | 金融 | 8.90% |

| 4 | HOA PHAT GROUP JSC | ベトナム | 素材 | 8.90% |

| 5 | VINGROUP JSC | ベトナム | 不動産 | 5.50% |

| 6 | BANK FOR INVESTMENT AND DEVE | ベトナム | 金融 | 5.40% |

| 7 | PETROVIETNAM GAS JOINT STOCK | ベトナム | 公益事業 | 5.00% |

| 8 | VIETNAM JS COMMERCIAL BANK F | ベトナム | 金融 | 4.30% |

| 9 | AIRPORTS CORP OF VIETNAM JSC | ベトナム | その他 | 4.10% |

| 10 | HDBANK | ベトナム | 金融 | 4.00% |

ベトナムのP&Gかと想像しましたが、実際はどこのファンドもポートフォリオ上位に組み入れているビナミルクでした。やはり新興国株と言うと、銘柄は限られてきますよね。

Vietnam Dairy Products JSC (Vinamilk) is a Vietnam-based company engaged in the food processing industry, specifically, the dairy industry. It is involved in the manufacturing, marketing, wholesale trading and retail distribution of dairy products, such as milk of various forms and flavors, including fluid milk, powdered milk and sweetened condensed milk, along with yogurt, frozen yogurt, ice cream, cheese and infant nutrition flour. Other products include soya milk, rice milk, bottled coffee, sugar, bottled juice and other non-alcoholic beverages. The Company also provides packaging and logistics services, beside technical support to farming and breeding processes.

運用は「大和アセットマネジメント株式会社」です。iFreeレバレッジ NASDAQ100、ロボット・テクノロジー関連株ファンドなどで有名なアセマネ会社ですね。「大和証券」の運用部門です。「大和証券」の名前を使えば、とりあえず各国各テーマ津々浦々、ファンドを作っておけば売れそうですよね。ネームバリューの大勝利です。(リターンをしっかり見ていきましょう)

ベトナム株ファンドの販売手数料は3.3%(税抜3.0%)を上限、信託報酬はファンドの純資産総額に対し、年1.793%(税抜1.63%)。同族(他ベトナム投信)のCAMベトナムファンドの信託報酬は年2.618%(税抜2.38%)でこれが今のところ一番高いですね。販売手数料は一律です。

基準価額(チャート)は問題なし、トータルリターンは疑問、シャープレシオ、標準偏差は危険水準

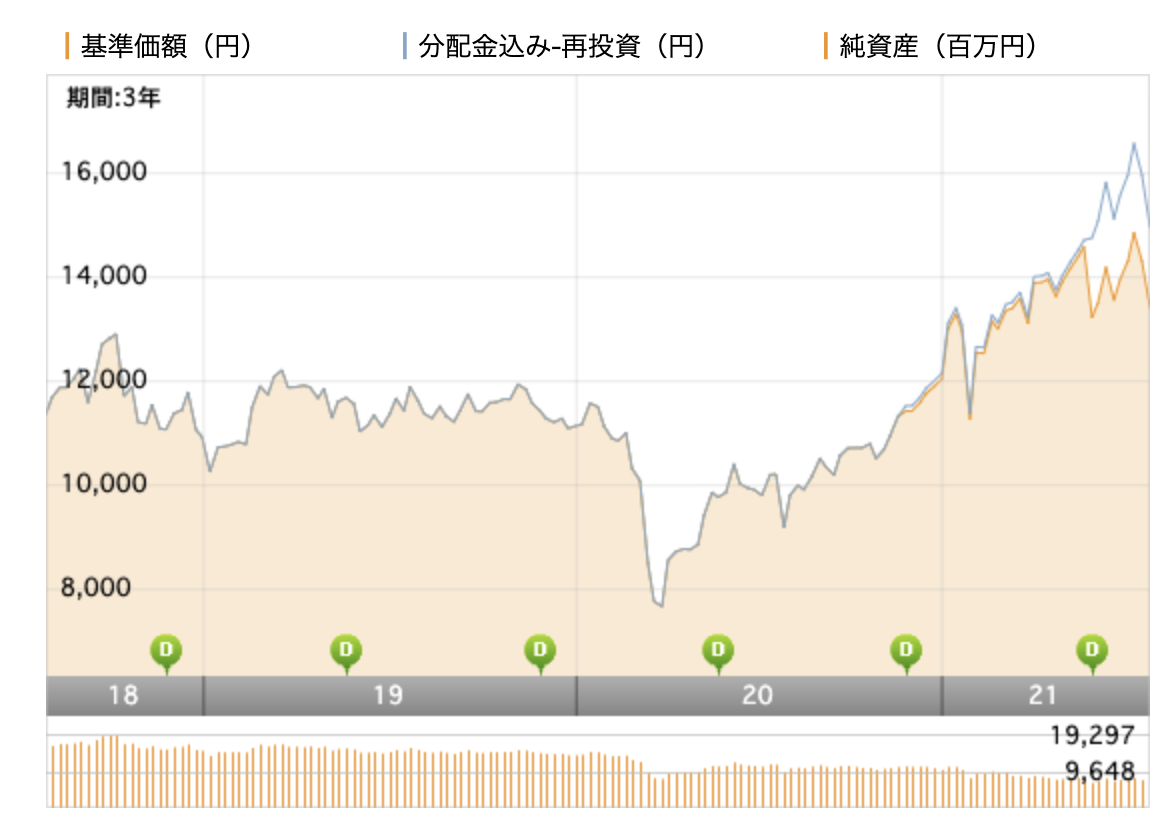

ベトナム株ファンドの基準価額はコロナショックで大きく凹んだ時期がありましたが、異次元の金融緩和でその後は上昇。これは世界的に同じ動きをしています。ひとまず基準価額に大きな問題点は見られません。しっかりコロナ前の水準を上回っていますね。

ファンド選びをする上で重要な指標を見ていきましょう。トータルリターン、標準偏差とシャープレシオを見ていきます。

| 年 | 1年 | 3年(年率) | 5年(年率) | 10年(年率) |

| トータルリターン | 68.72% | 11.07% | — | — |

| 標準偏差 | 23.46 | 29.39 | — | — |

| シャープレシオ | 2.93 | 0.38 | — | — |

すでに5年以上のデータがありません。前の「ベトナム・ロータス・ファンド(愛称 : ロータス)」もそうでしたが、ベトナム株ファンドは歴が浅いです。それだけ最近本格的に注目され始めた新興国株式市場とも言えそうです。

トータルリターン

| 年 | 1年 | 3年(年率) | 5年(年率) | 10年(年率) |

| トータルリターン | 68.72% | 11.07% | — | — |

直近の1年が68.72%になっていることから分かる通り、2020年のコロナショック後からの異次元の金融緩和により世界的に昨年1年はハイリターンになっています。短期でベトナム株ファンドを購入していたホルダーの方には祝福を贈りたいです。

ただしこれから買うファンドかというと、適正な評価がイマイチ、短期間のトータルリターンからはできません。

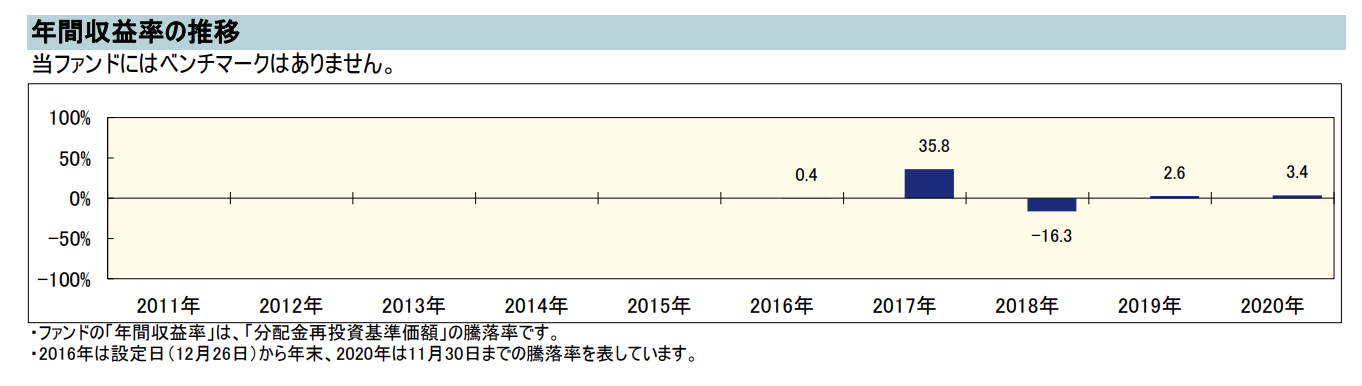

また疑問が生まれていて、2020年の大きなリターンがありながら、3年のリターンが11.07%となっており、ここ3年は優れた成績を出せていなかったことは把握できます。

2018年のマイナスリターンが響いています。

標準偏差

| 年 | 1年 | 3年(年率) | 5年(年率) | 10年(年率) |

| 標準偏差 | 23.46 | 29.39 | — | — |

標準偏差とは、平均からのばらつきを表しますが、よく分からなければ標準偏差が大きいとリスクが高いということを覚えておいてください。

標準偏差は3年で29.39。30をなんとか切り抜けました。そういう問題ではないのですが、29.39は見たことがないくらい非常に高い水準です。「ベトナム・ロータス・ファンド(愛称 : ロータス)」は29.99でしたが、同様のリスクですね。

値動きが非常に激しい投資対象を選好して運用を行っていることがわかります。新興国に投資をする代表ETFのバンガード・FTSE・エマージング・マーケッツETF(VWO)ですら、標準偏差は15-18です。

リスクの高い投資先であることは理解しましょう。そのぶん、高いリターンに魅力がある市場であることも理解できます。(ただし金融緩和が終わる今後はどうでしょう)

シャープレシオ

| 年 | 1年 | 3年(年率) | 5年(年率) | 10年(年率) |

| シャープレシオ | 2.93 | 0.38 | — | — |

続いて、シャープレシオを見て下さい。これはリスクに対するリターンの割合を示しています。難しければ、とりあえず1を超えていると優秀な商品だと思って下さい。直近1年は2.93と異常値が出ていますが、これは異次元金融緩和による数字ですので参考になりません。

長期で見た数字が正確な勝率となります。

ベトナム株ファンドの場合は3年で0.38と1を大きく下回っています。つまり、とっている大きなリスクの割にはリターンが大したことが無いというのがこのファンドの特徴です。0.5以下はかなり問題ですね。

指数を上回ることはできているのか?

アクティブファンドに求められるのは、「指数を超えること」です。指数を超えられないのであれば、投資家からすればインデックスに投資する以外選択肢がないわけです。

ベトナム代表指数はVN指数ですが、それに類似する商品はありませんので、似た戦略としてベトナム大型企業のみ組み入れている「ヴァンエック ベクトル ベトナムETF」(VNM)と比較してみます。

| 1年 | 3年(年率) | 5年(年率) | 10年(年率) | |

| ベトナム株ファンド(大和アセットマネジメント) | 68.72% | 11.07% | — | — |

| ベトナム・ロータス・ファンド | 98.84% | 17.79% | — | — |

| DIAMベトナム株式ファンド | 74.22% | 12.36% | 16.23% | — |

| CAMベトナムファンド | 71.82% | 9.29% | 13.96% | 12.65% |

| 成長株インカムファンド | 63.05% | 8.97% | 14.48% | — |

| ヴァンエック ベクトル ベトナムETFベトナム | 44.25% | 7.05% | 7.65% | 1.46% |

指数は当然ながら超えていますね。「ベトナム・ロータス・ファンド(愛称 : ロータス)」「DIAMベトナム株式ファンド」「CAMベトナムファンド」、「ベトナム成長株インカムファンド」も超えています。5ファンドとも同じようなリターンですね。DIAMベトナム株式ファンドがこの中では一番優秀です。ベトナム株ファンド、ロータスは3年しかデータがないので戦力外です。

ベトナム株ファンドは楽天証券/SBI証券などで買えるのか?

注意点としては、あまりにも便利で、サクサクと投資信託を売買できてしまうので、ファンドに預けて運用を任せているにも関わらず数日で売買してしまったりすることです。

ファンドに投資をした場合、長期で結果が出るのを待つのが基本です。売買するものではありません。売買したいなら自分で個別株、FXなどを楽しむべきでしょう。簡単に勝てる代物ではございませんが、一度トライするくらいはいいかもしれませんね。

まとめ

総じて悪くないリターンではありますが、あまりにも標準偏差が高いことや、シャープレシオを見る限り、ベトナム株ファンドは無理して投資する先ではないと思いました。もっと良い先があります。そもそも3年しかデータがないので、筆者はまず選ぶことはありません。ファンドの過去の実績が必要です。

また、新興国に投資をする割には、2020年の大きな追い風があったにも関わらず、10年スパンでは控えめなリターンとなっています。もう少し高いリターンを期待したいですね。リスクリワードが合いません。

また、ベトナムで個別株を買う戦略を考えても、これから新興国株式に追い風の時流が流れそうですが(2022年初頭頃から)、度重なる金融緩和で、ベトナムの人気株はすでに高値になっているようにも見えます。

新興国株投資では、まだ放置されている割安株を狙う投資戦略が今後は功を奏しそうです。

ーーーーーーーーーーーー

(新興国分析一覧)

中国 香港 インドネシア インド カンボジア シンガポール タイ

フィリピン ブラジル ベトナム マレーシア ミャンマー ラオス 南アフリカ

ーーーーーーーーーーーー

個人的には、今後より世界で名を馳せていくであろう中国市場に注目しています。

>>>【2021年】新興国株式に投資するファンドをランキング形式で紹介!投資信託(&ETF)やヘッジファンドを網羅的に評価する。

>>>【見通し良好!】中国の経済は今後どうなる?終焉と謳われた過去を払拭し中国製造2025でハイテク産業重視にシフトしてGDPで世界の覇権を握る!

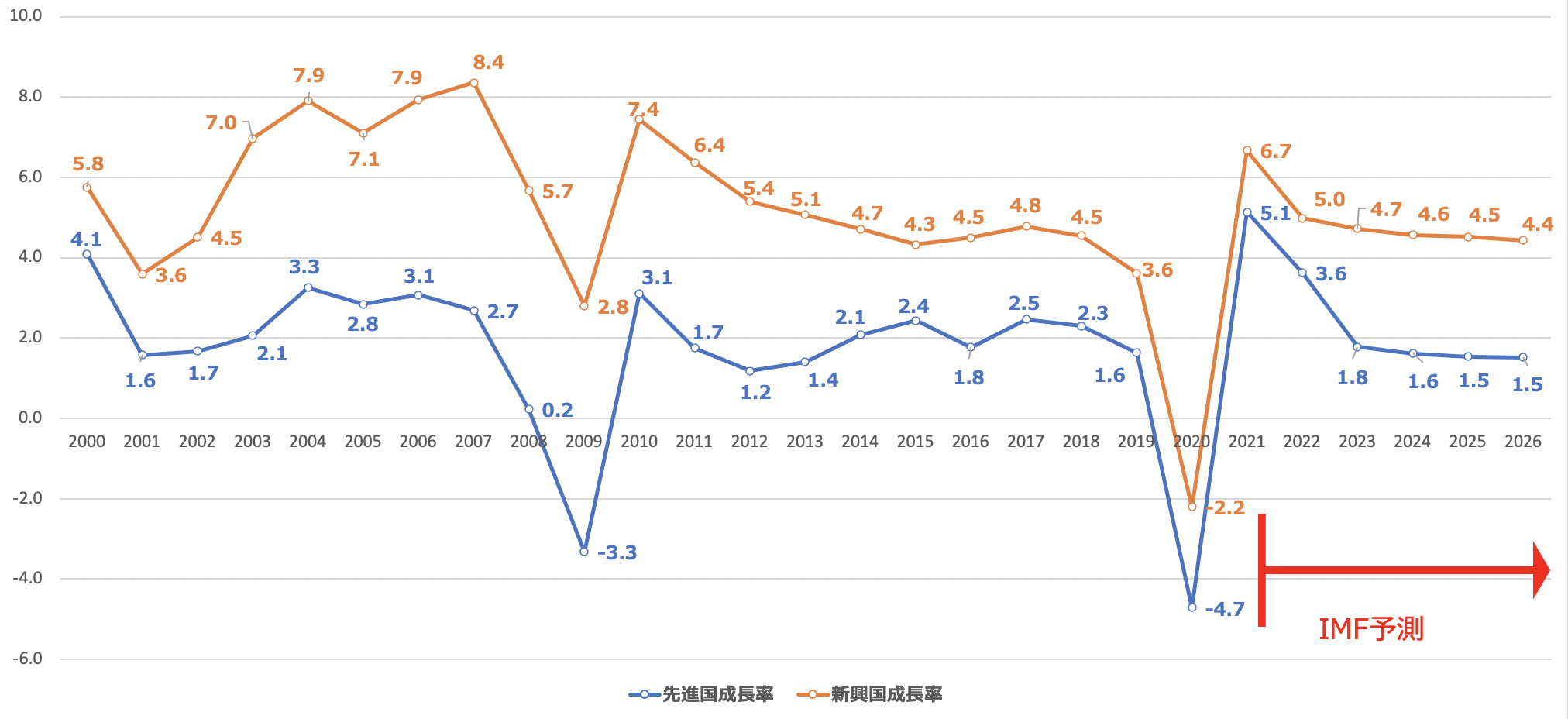

皆さんもご存知のことと思いますが、現在世界経済の成長を牽引しているのは疑いなく新興国経済となっています。今後も先進国の成長率は低下することが見込まれていますが、新興国の高い成長率は継続することが予想されています。

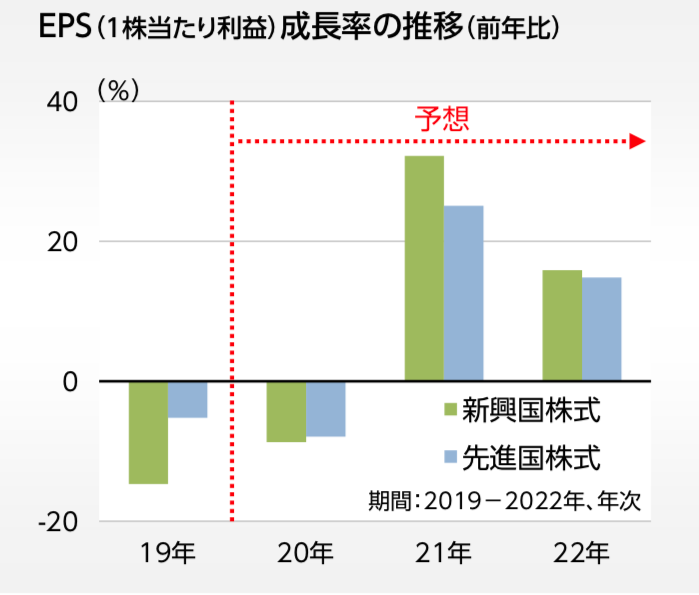

経済の成長にともなって新興国企業の1株あたりの利益もコロナから順調に回復し再び成長軌道に乗ることが見込まれています。

一方、堅調な経済成長と企業利益とは反対に、新興国株式は軟調に推移し先進国株式に対して割安に推移しています。結果として新興国株式は先進国株式に対して30%程度割安となっており2022年以降は再び新興国株式の時代がくると目されています。

青:新興国株式全体

黄:全世界株式全体

緑:先進国株式全体

参照:MSCI

強い株式市場というのは移り変わっていきます。2000年代は新興国株式、2010年代は先進国株式でした。2020年代は再び新興国株式の時代が到来しようとしているのです。

そして、新興国株式投資で大きなリターンをだすためには、中でも魅力的な新興国に投資をする必要があります。

また、新興国の個別株は個人投資家にはなかなか分析するのが難しいのではないでしょうか。そこで、新興国株式の分析をし実際に投資している筆者の観点から大きなリターンを望める投資先を厳選してランキング形式でまとめています。新興国投資を行う際に参考にしていただければと思います。