米国株が異常な割高を見せ、インフレも止まらず利上げも実施される中、わかりやすく株式市場は反応しています。どこまで下落していくのかわからないですね。

米国株は長期では強いです。しかし、下落相場は数年続くのが通常で、まさに今がその入り口とも言えます。現在と同じインフレ率が発生した1970年代は10年間リターンはほぼゼロの期間が継続しました。

投資は最初の数年の利益こそが成功の肝になります。初期にどれだけ大きな元本が築けるかが最重要なのです(トマ・ピケティ氏が唱えた「r>g」の法則です)。

これから米国株で・・・というのは違うと思います。そんな下落が止まらない米国株式市場を横目に、世界第二の大国・中国では「利下げ」が行われます(ここで金利の話は詳しくしませんが利上げは株に逆風、利下げは追い風です)。

筆者は2023年以降は中国の株式市場が世界で一番有望であると目をつけています。

有望どころか「グローバル・マクロ戦略」の全盛期が来るとすら思っており、その中心にいるのが中国です。

グローバル・マクロ戦略(Global Macro Strategy)とは、世界中の国または地域の経済、金融市場、政治情勢などをマクロの(大局的な)視点から分析して、グローバル(世界的)な株式、債券、通貨、商品(コモディティ)、先物市場など広範な金融市場で売買する投資戦略です。経済指標を用いてマクロ経済の動向を予測し、あらゆる市場・商品を対象にロング・ショート(買いと売り)を織り交ぜて投資する方法で、ジョージ・ソロスなど著名ヘッジファンドの運用手法として知られています。

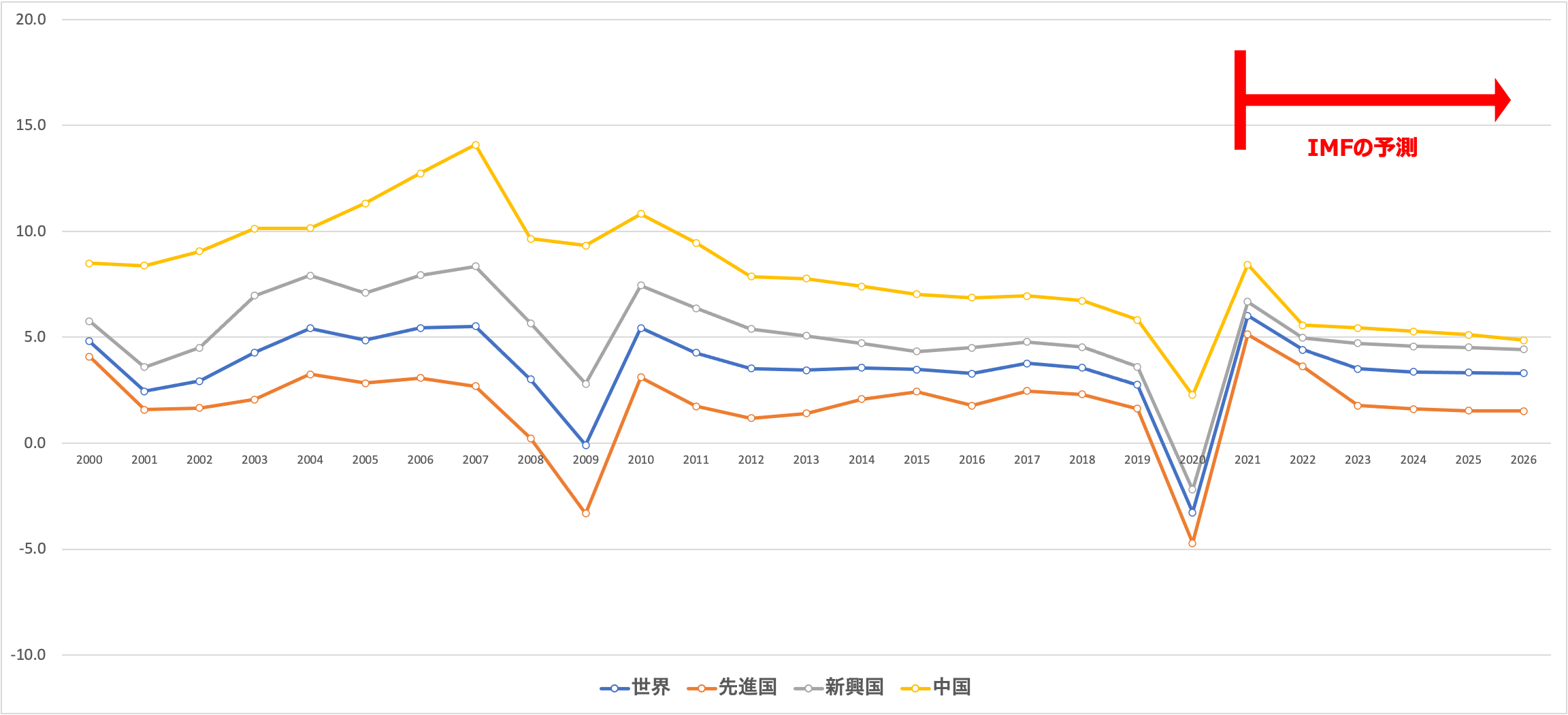

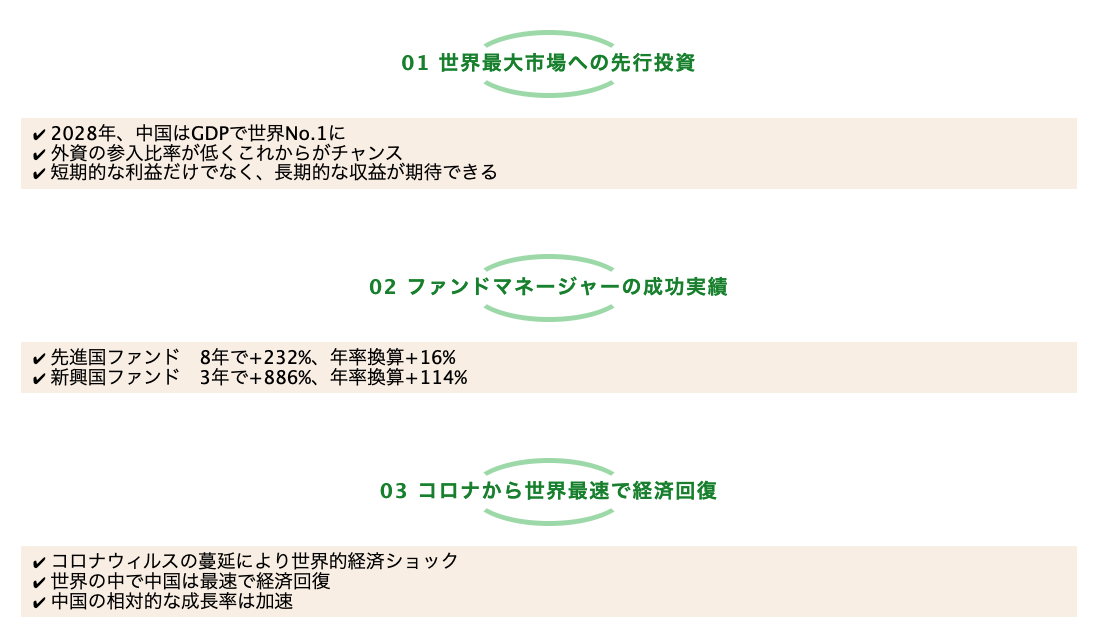

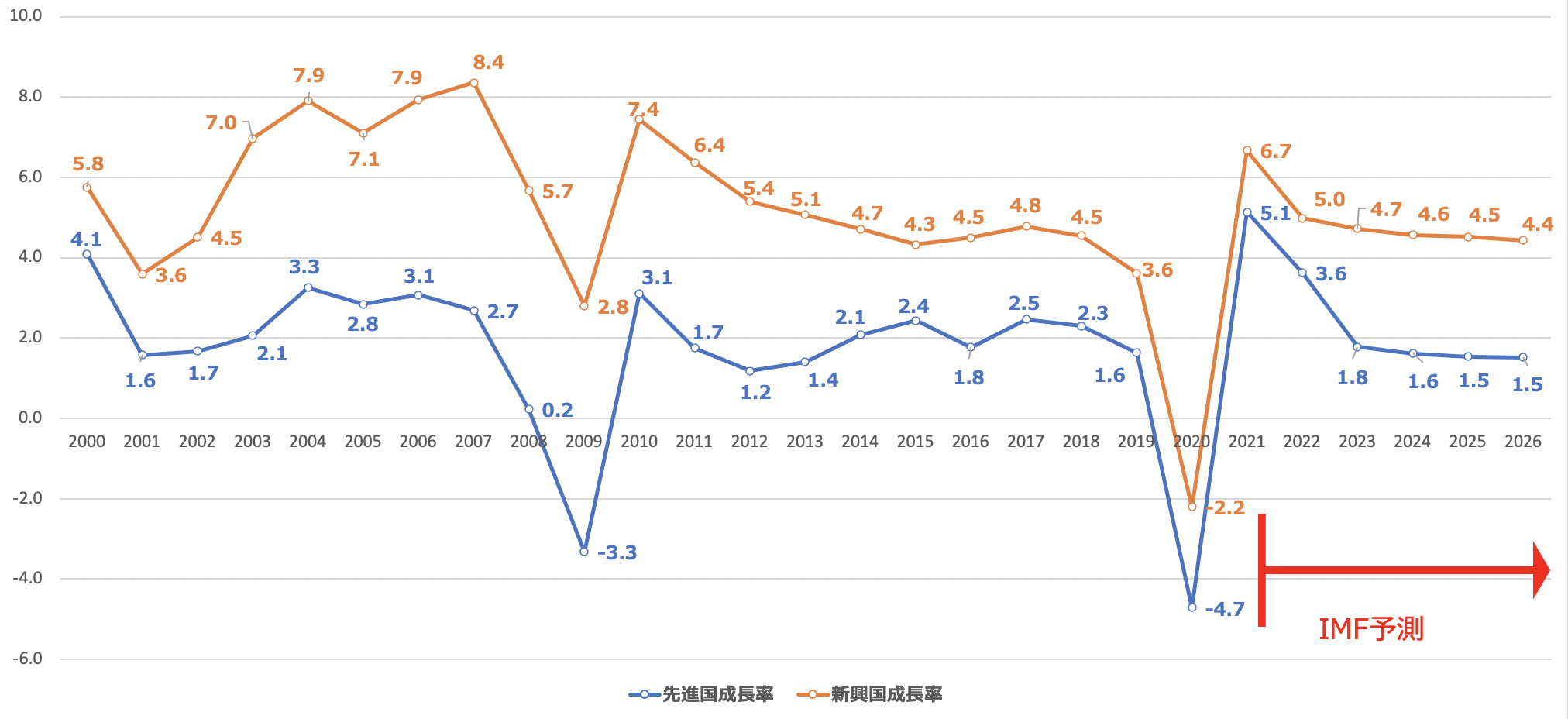

そもそもですが、新興国株式は先進国に対して高い経済成長率を出し続けています。

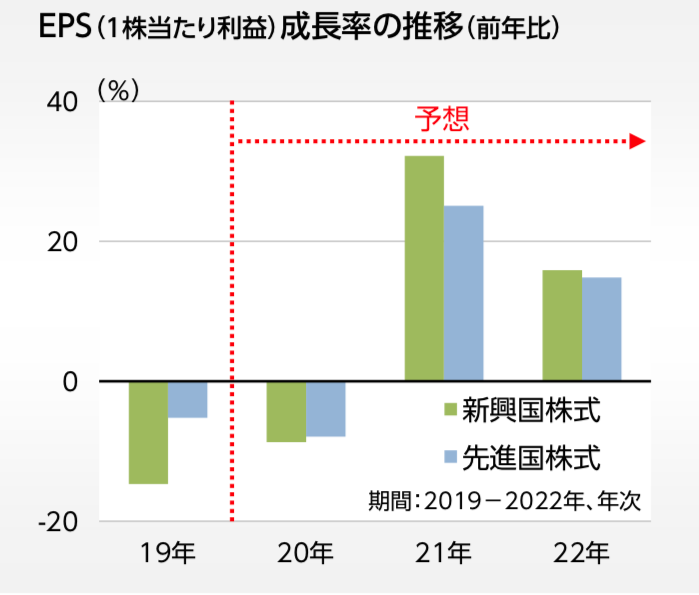

しかしながら、新興国株式のリターンは劣後しており割安度が増しています。特に2021年から2022年に中国株が「企業の強さ」とは異なる「カタリスト(相場を動かすイベントや材料)」で下落したことで、割安度が高まっています。

ビジネスでも株式投資でも同様に、市場の「歪み」を突かなければ大きなリターンは獲得できません。

実際に、ヘッジファンドの帝王として20兆円近い資金を運用する世界最大のヘッジファンドを運営するレイダリオ氏は2022年は中国に期待していると述べています。

「私は紀元600年代の唐時代以降の中国の歴代王朝を研究した結果、中国人は歴史から教訓を得るのが得意だということを知った。皇帝や指導者の興隆は国の浮き沈みのサイクルの一舞台を担うのにすぎない。現在の習近平(シー・ジンピン)氏もサイクルの一つにいるわけだが、そのサイクルは国力の上昇傾向の段階にある」

「経済は成長しているのに株価は下落して割安度が増している。」

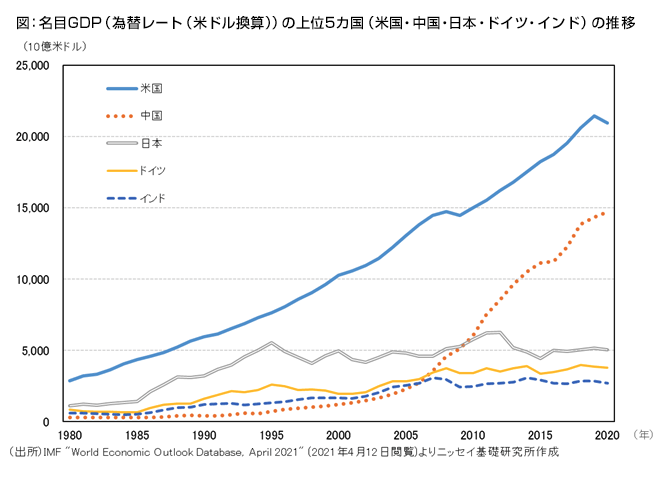

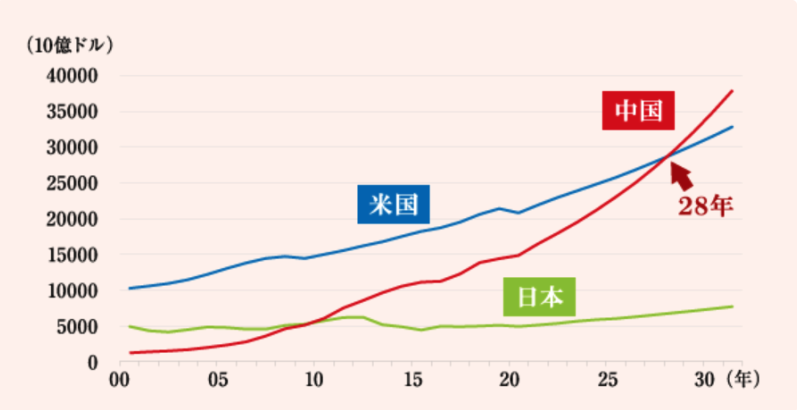

先進国のGDP推移

まさに市場の「歪み」ですよね。そしてこのような歪みは実は一瞬のことのように思えますが、数年続くことがほとんどです。早い段階でこのような歪みに気づき資金を投入することで、人よりも高いリターンが獲得できるのです。

後続で多くの投資家が中国株に集まるのは目に見えています。

実際に実行に移すにあたり、折角魅力的な新興国市場に投資するのであれば投資する方法も考えなければいけません。

筆者は中国株に、中国株式特化のヘッジファンド「オリエントマネジメント」を通じて投資を実行して今後の上昇に備えて種を蒔いています。

オリエントマネジメントは、中国の前に投資していた新興国で現地通貨建で年率100%を超えるリターンをあげたファンドが、次に来るのは中国であると目をつけてファンドマネージャーの肝入りで運用が開始されたファンドです。

オリエントマネジメントは運用開始の最初の6ヶ月で10%のリターンをだしています。中国株式市場が10%下落しているにも関わらずです。

上海のロックダウンが解除され金融緩和の恩恵をうけて中国株式市場は盛り返してきており、上昇気流にのればオリエントマネジメントは年率50%を期待することも可能な投資先として投資を実行しています。

この記事では、中国株に投資妙味がある理由を復習した上で、筆者がなぜオリエント・マネジメントに魅力を感じているのか、なぜ投資信託ではダメなのかなどを書いていきたいと思います。

そもそも何故中国の株式市場に注目しているのか?世界2位の超大国は見逃せない

まずは筆者が中国株に魅力を感じている理由をお伝えしていきます。

- 高い経済成長力を維持しながら産業の質の高度化に成長している。

- 株式市場は2010年代に低迷したことで世界株市場に対して著しく割安。

- 香港市場と中国本土市場を通じて幅広く海外投資家を受け入れている。

高い経済成長力を維持しながらも株価は割安となっており、更に海外投資家にとっても投資環境が整っているのが魅力の理由です。それでは、これらを順番に見ていきましょう。

経済規模は米国に次ぐ世界第2位

我々日本人としては非常に残念なのですが、中国は日本を抜いて世界第2位の経済大国です。そしてその規模は、日本のGDPの3倍程度となっています。

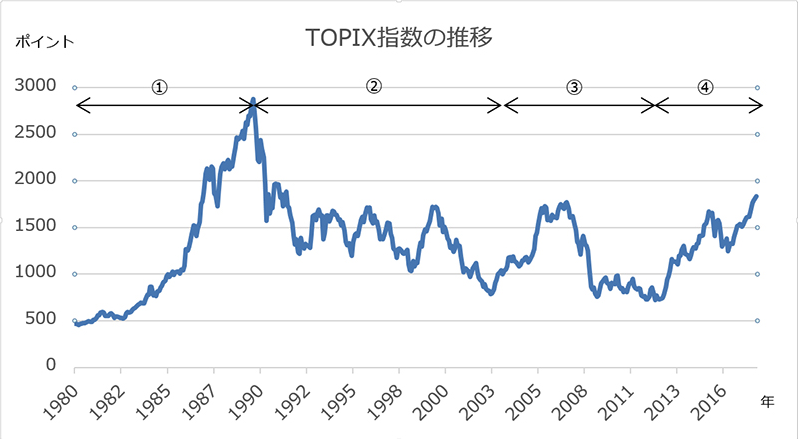

感情的には、日本人として日本に投資をしたいですよね。日本に投資をして、日本の発展に寄与していきたいものです。しかし、投資は感情を捨てる必要があります。

我々が投資をする理由は「リターンを獲得するため」です。リターンを獲得するには、伸びる市場を選ぶ必要があります。

日本株式市場を狙うのであればバリュー投資(割安株投資)を実践していくことになるでしょう。こちらは個人で行うには難しいですし、短期で高いリターンを狙うような市場ではありません。

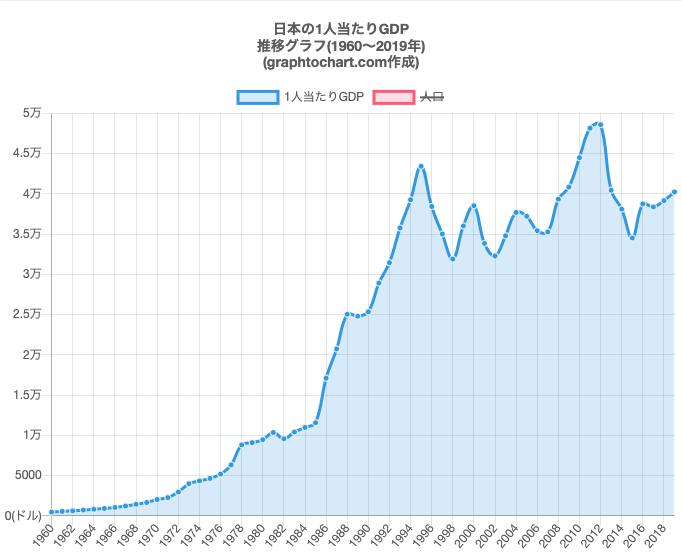

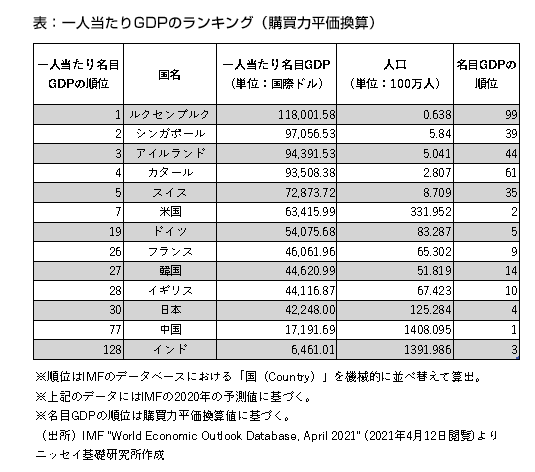

「一人当たりGDP」に目を移すと、中国はまだ77位です。17,191ドルとなっています。

日本株式市場がバブルを迎えたのもこの1万ドル台後半のことでした。1986年あたりを起点としています。

まさに、中国株式市場の大きく伸びるタイミングを狙う投資を実践することに投資妙味があると言えます。

ピークの見極めは困難を極めますが、そういった時に任せたいのが投資のプロです。専門で投資を研究しているからこそ見えてくるものがあるのです。

高い経済成長力に対して著しく割安な株式市場

中国は成長が減速していると言われていた時期もありました。

しかし、依然として6%以上の高い成長率を実現し続けています。これは、新興国平均より高いです。正確な数字を見る重要性が身に沁みます。

参照:IMF Database

また、上記でも触れましたが、現在の中国の1人あたりGDP(≒1人あたりの所得)は日本がバブルに突入した1985年の直前期と同じ1万ドルを超えたレベルとなっており、期待が持てます。

この水準となると国民に生活の余裕が出てきます。つまり、投資に興味を持ち始め、株式を購入する熱が高まってきます。

投資への内需が活発化するということです。価格とは需要がなければ上昇していかないですからね。

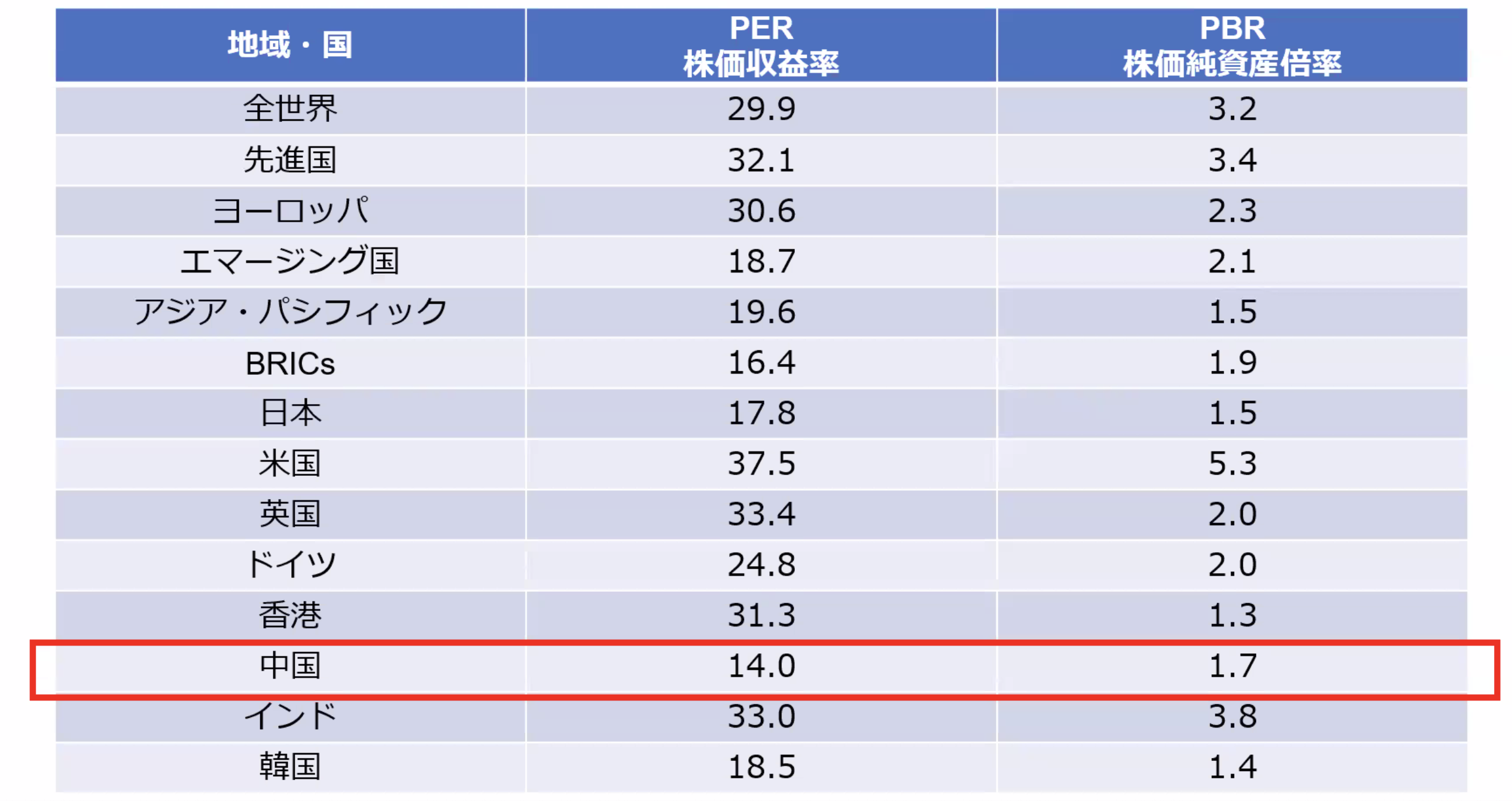

さらに代表的な株価指数である「上海総合指数」や「香港ハンセン株価指数」は経済成長とは裏腹に殆ど上昇せずに推移しています。結果としてPER水準は日本や米国より30%以上低い状態となっています。特に香港市場の安さが際立ちますね。

| 中国 | 米国 | 日本 | ||

| 上海総合 | 香港ハンセン | ダウ平均 | ナスダック | 日経 |

| 14.80 | 7.92 | 19.75 | 53.82 | 17.97 |

【上海総合指数】

【香港ハンセン指数】

ちなみに、中国経済が成長を続けている裏付けとして、中国株式市場を代表する銘柄であるアリババは今年、独身の日取引額が過去最高9兆6000億円となりました。

→ 日経新聞:中国「独身の日」セール終了 アリババ取扱高は9兆円超

快進撃が止まりません。そんなアリババですが、米国株式市場ではPERはなんと13倍です。

こんなに安く放置されていて良いわけがなく、どこかで必ず動意づくタイミングがあります。アリババの他にも、見る人が見れば、割安で放置されている銘柄が数え切れないほどにあるのです。

実際、2022年12末時点でのPERやPBRは他の国に比して著しく低い数値となっておりデータの上でも割安度が確認されています。

これだけ成長著しい国のPERが14倍というのは正直いって異常な水準です。そして、投資を理解している富裕層達は静かに今後株価が上昇する市場に資金を移動させているはずです。

香港株式市場や上海・深セン株式市場から海外投資家がアクセス可能

また、新興国株が上昇するためには先進国の投資家からの資金の流入が必要不可欠です。

新興国の中にはインドのように海外投資家が直接投資することができなかったり、ASEAN株のように特定銘柄にしか投資できない国が殆どです。

(インドはADRという複雑な仕組みを使えば特定銘柄については可能ですが全銘柄ではありません)

一方、中国株に対しては香港の株式市場と中国の本土市場のB株を通じて海外の投資家が中国株に対して投資を行うことができます。

つまり投資家からの受け皿が既に整えられているのです。受け皿が整えられているということはマネーを呼び込みやすいということです。どんな魅力的な株があっても、資金流入がなければ一生動意づくことはありません。

投資においては、このようなインフラ面のチェックは非常に重要です。

何故、オリエント・マネジメントを通して中国株式市場に投資しているのか?

私は中国市場に、個人で投資をすることなく、オリエント・マネジメントというファンドに任せています。

では、何故オリエント・マネジメントを通して中国の株式市場に投資しているのか?

その点をお伝えしてきたいと思います。

結果を重視するヘッジファンドとして運用

オリエント・マネジメントはヘッジファンドという形態で運用しています。

ヘッジファンドはどのような市場環境であってもリターンを追求する絶対収益型の投資ファンドのことを指します。

ヘッジファンドときくとレバレッジを効かせて大きな値動きをするリスクの高い投資先と誤解されがちですが実態は全く異なります。

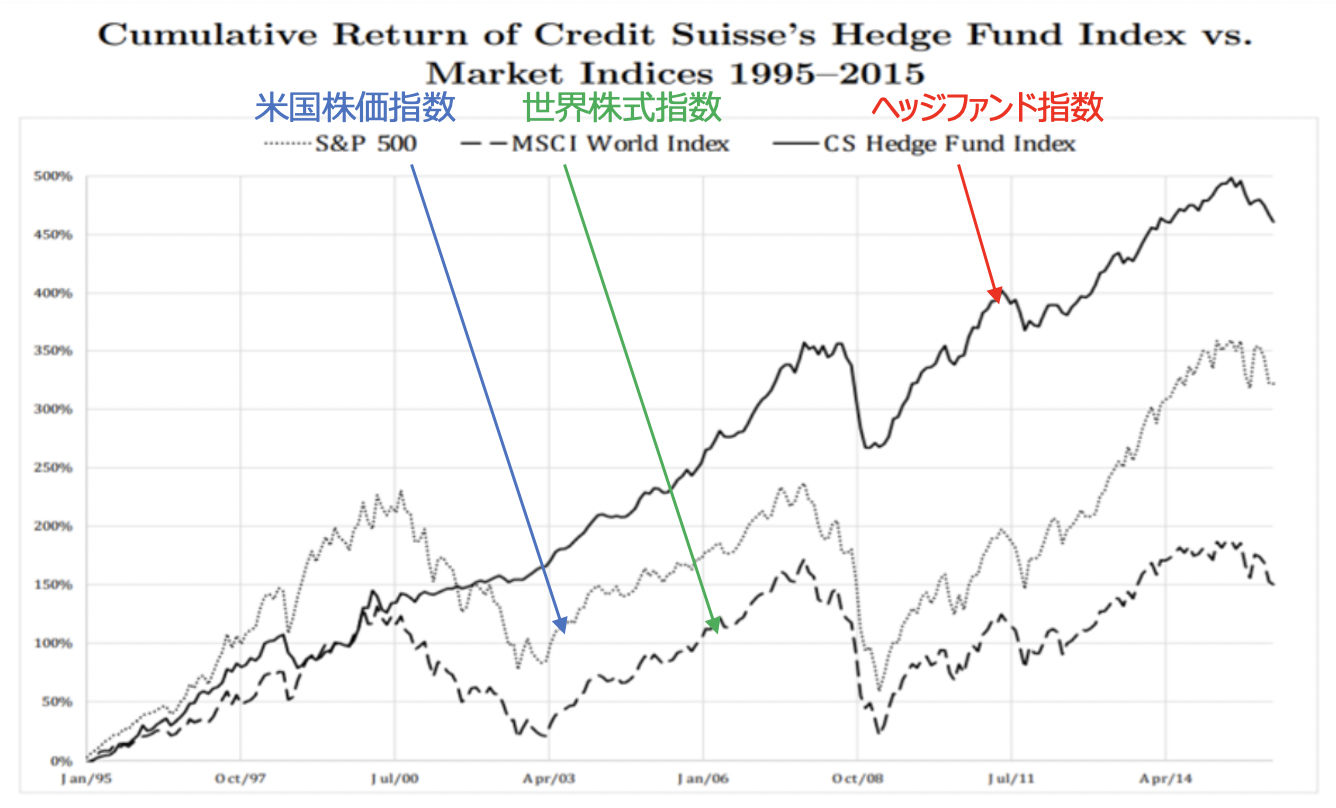

以下はヘッジファンドと世界株式(MSCI World Index)と米国株式(S&P500)の値動きの比較です。世界や米国の株価指数に比べて安定的に収益を積み上げています。

ヘッジファンドは基準価格が上昇することでファンドが多くの手数料を貰える成功報酬型の手数料形態をとっています。そのため、投資リターンを出すインセンティブが大きいのです。

一方、投資信託は運用成果が良くても悪くても運用資産に対して一定量率の手数料を徴収するので運用リターンをあげるインセンティブがそもそも薄いのです。

「リターンが出れば投資家もファンドも儲かる。」

つまり一緒の船に乗っているという真剣味をもって運用してくれるヘッジファンドの方が信用できると考えています。また、運用するファンドマネージャーのレベルという点でもヘッジファンドに大きな優位性があります。

実際、オリエントマネジメントは以下の通り2021年末から2022年の年初に上海総合指数や香港ハンセン指数が20%下落する局面でも5.8%のリターンを叩き出しています。

新興国投資で実績のあるヘッジファンドマネージャーが運用

投資信託の場合、運用を担当するファンドマネージャーは基本的にはサラリーマンとして働いている方になります。運用を失敗したとしても解雇されることもないですし、給与にさほど影響もありません。

一方、ヘッジファンドは腕に自信のある方が独立をして運用を行なっています。そして運用成果がダイレクトに自身の報酬に影響してきます。

そして、オリエント・マネジメントのファンドマネージャーは日本株運用で実績を挙げ、更に新興国ファンドの運用経験もあり、年率100%を超えるリターンを上げています。

| 現地通貨建リターン | |

| 2018年 | 64.90% |

| 2019年 | 77.08% |

| 2020年 | 237.93% |

| 年率平均リターン | 114.49% |

筆者もその新興国ファンドに投資していたのですが、今まで投資していた新興国の旬は終わったとしてファンドマネージャーが新たに中国に注目しているという話を受けました。

筆者もオリエントマネジメントに資金を移しています。

つまり新興国投資で大きな実績のあるファンドマネージャーが中国に目をつけて肝入りで始めたファンドということで実績も抜群です。

そして冒頭にお伝えした通り、早速たった3ヶ月で5.8%のリターンを出してくれており期待に応えてくれているのです。その間香港株が20%下落しているにも関わらずです。

魅力的な投資先というのは5年から10年毎に変わってきます。

・1980年代後半〜:日本の株式市場の時代

・1990年代:第1次ハイテクの時代

・2000年代:第1次新興国株の時代

・2010年代:米国株を初めとした先進国株式の時代

・2020年代:新興国株式の時代

リターンをあげることに焦点を絞っている嗅覚の鋭いファンドマネージャーが今狙いを定めているのが中国株式市場ということで非常に期待が持てると考えています。

ファンドマネージャーは東京大学出身で事業家として成功を収めた資金を元に、学生時代から研究していた株式投資を実践し、外資系投資銀行で研鑽して独立した鳴り物入りの方です。

事業家としての経験もあることから、成功しやすい企業を見極める眼力も備わっているのです。気になる方は以下公式ページから問い合わせて直接話しを聞いてみましょう。

バリュー株投資が得意で中国株式投資に適合している

オリエント・マネジメントのファンドマネージャーが得意とする投資手法はバリュー株投資です。

バリュー株は企業の価値に対して株価が割安に放置されている銘柄に投資して、価値に収斂する過程でリターンを得ようとする手法です。

最初にお伝えしたとおり中国はそもそもが株式市場自体が割安に放置されています。米国や日本の株式市場で割安銘柄を探すより、中国株の成長可能性が高い銘柄から割安銘柄を探し出す方が難易度も低く期待リターンも高いのです。

また、中国では香港市場と中国の本土市場で同じ銘柄が重複上場されているケースが多く存在しています。そして、両者の乖離が大きい銘柄が多く存在しています。

この香港市場で上場されているH株と本土に上場されているA株の価格差をAH価格差と呼んでいます。

A株とH株は額面や権利が同じであるにも関わらず両者に株価の乖離が存在し、この株価乖離を一般的に「AH 価格差」と呼んでいる。本土市 場は売買の8割以上を占めるのが個人投資家であるのに対し、香港市場は欧米系の機関投資家が主な市場参加者である。本土市場の予想PER水準は上海市場、深セン市場がそれぞれ14.6 倍、24.9 倍であるのに対し香港市場の予想 PER 水準は11.1倍にとどまる。

参照:フィリッピス証券

以下は本土市場と香港市場の価格差の推移ですが、現状は40%ほど香港市場の株価が同一銘柄でも割安になっています。

上記はあくまで平均なのですが、銘柄によっては倍以上の価格差があるものも存在しています。ファンドマネージャーは中国株へ2019年時点で目をつけ調査に乗り出しており、拠点もよりリアルで鮮度の高い情報をえるために香港とシンガポールに移しています。

ダイレクトな情報が得られる香港や、中国の富裕層の華僑が多いシンガポールで得る情報を元に魅力的な銘柄を発掘していくことができる体制が整っています。中国株の中でもより割安な香港市場に現在大きな投資機会が到来しているのです。

投資事例!配当利回り10%超えでPER2倍の銘柄に投資!?

では具体的な投資事例についてみていきたいと思います。

2021年12月末に投資をしている亜州水泥はセメントの製造・販売を手がける会社で、長江デルタや長江中流域に販売網を持つ会社です。

投資実行時点での株式価値の表は以下となります。

| 時価総額 | 約1,187億円 |

| 株価 | HKD 5.14 |

| PER | 2.3倍 |

| PBR | 0.5倍 |

| 配当利回り | 10.8% |

PERは企業の利益何年分で時価総額なのかという指標です。業種にもよりますが、PERが15倍以下であれば割安とされる指標です。亜州水泥のPERの2.3倍というのは異常な値ですね。

更に配当利回りは10.8%という超高配当銘柄となります。先進国市場ではこのような銘柄は存在しませんが非常に割安に放置されている中国株式には存在しているのです。

以下の赤丸の線で投資を実行しており底値ハンティングができていますね。バリュー株投資の真髄といえるでしょう。

他の事例についても紹介していますのでご覧いただければと思います。

https://indexnz.com/orientmanagement-jirei/

オリエント・マネジメントに出資する方法と最低出資額

オリエント・マネジメントはヘッジファンドですので投資信託のように証券会社経由で購入することは出来ません。ヘッジファンドは直販形式ですので直接問い合わせて営業員からの説明を受けてからでないと出資をすることができません。

最低出資額は1000万円とされていますが、筆者は相談した結果500万円から開始し、その後に増資しています。

Q:最低投資金額はいくらからですか?

A:原則として1,000万円から受け付けております。1,000万円以下での投資希望の場合は弊社役職員とご相談ください。

参考資料:オリエントマネジメント公式

当たり前ですが筆者の説明よりオリエントマネジメントからの説明の方が詳しいことは間違いありません。詳しい内容は以下から問い合わせを行って実際にオリエントマネジメントの方から話を聞いてみましょう。

実際、筆者も説明をききましたが、説明を聞いたからといって投資を強制される雰囲気は全くありませんでしたので安心して大丈夫だと思います。

基本的にヒヤリングする内容は以下だと思います。それ以外は筆者の場合はファンド担当者が具体的に説明してくれました。

- 過去の運用実績

- ファンドマネジャーの経歴が確たるものか?

(金融の世界は優れた経歴すらない人材が伍していけるほど甘くありません。世界中の優秀な頭脳が競争している場なのです。) - 投資哲学について(どのくらいのリターンを目指すファンドなのか)

- 出資する場合の手順

- 解約する場合の手順

- 中国の見通しについての質問など

(まずは話を聞いて、その後に自分で学習するのが効率良いかもしれません)

皆さんもご存知のことと思いますが、現在世界経済の成長を牽引しているのは疑いなく新興国経済となっています。今後も先進国の成長率は低下することが見込まれていますが、新興国の高い成長率は継続することが予想されています。

経済の成長にともなって新興国企業の1株あたりの利益もコロナから順調に回復し再び成長軌道に乗ることが見込まれています。

一方、堅調な経済成長と企業利益とは反対に、新興国株式は軟調に推移し先進国株式に対して割安に推移しています。結果として新興国株式は先進国株式に対して30%程度割安となっており2022年以降は再び新興国株式の時代がくると目されています。

青:新興国株式全体

黄:全世界株式全体

緑:先進国株式全体

参照:MSCI

強い株式市場というのは移り変わっていきます。2000年代は新興国株式、2010年代は先進国株式でした。2020年代は再び新興国株式の時代が到来しようとしているのです。

そして、新興国株式投資で大きなリターンをだすためには、中でも魅力的な新興国に投資をする必要があります。

また、新興国の個別株は個人投資家にはなかなか分析するのが難しいのではないでしょうか。そこで、新興国株式の分析をし実際に投資している筆者の観点から大きなリターンを望める投資先を厳選してランキング形式でまとめています。新興国投資を行う際に参考にしていただければと思います。