新興国株式を検討する上で、「経済成長が継続するであろう国」を前提に選ぶのはがセオリーと言えるでしょう。

こと新興国に至っては株式市場がそもそもしっかりと整備されているのか?健全な取引がなされ、株式市場自体が成長しているのかを見る必要があります。

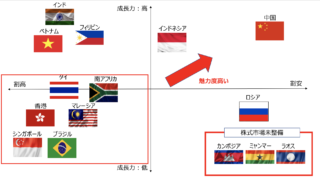

筆者が新興国の魅力度をまとめたものが以下となります。

今回はシンガポールに関して、良い感じで成長を遂げている国の一つとして、投資妙味があるのかどうか、投資をするのであればどのような対象があるのかを見ていきます。

シンガポールの基本概要と経済事情

| 国・地域名 | シンガポール共和国 The Republic of Singapore |

|---|---|

| 面積 | 724.2平方キロメートル(東京23区[626.7平方キロメートル]をやや上回る規模) |

| 人口 | 570万人(2019年。人口には、国民、永住者、および長期滞在 (1年超)の外国人が含まれる。出所:シンガポール統計局) |

| 宗教 | 仏教、イスラム教、ヒンズー教、道教、キリスト教ほか |

| 民族構成 | 中国系(74.4%)、マレー系(13.4%)、インド系(9.0%)、その他(3.2%)(2019年) ※国民・永住者の人口(402万6,209人)の内訳。 |

| 公用語 | 英語、中国語(北京語)、マレー語、タミル語 ※国語はマレー語 |

出典:JETRO

シンガポールの人口は570万人。日本の1/20の規模です。とても小さい国です。

土地面積は724㎡。東京都とほぼ同じ大きさです。公用語は英語、中国語、マレー語、タミル語。言語に統一感は無く、この辺は労働力での経済成長を目指す国ではないな、と想像できてしまいますね。金融セクターの産業には注目していきたいところです。

シンガポールといえば、2011年には一人当たり名目GDPが5万米ドルを突破し、アジア諸国としては圧倒的なレベルでの経済成長を達成した国です。今後はどうなのでしょうか?

シンガポールの経済指標を見ていきましょう。以下数値は2019年ベース/2020年GDP成長率見込および斜体箇所はIMF推定値です。

国力を測る上で非常に重要な指標である「一人当たりGDP」がシンガポールは65,234ドルです。日本の40,256ドルを考えると、一人当たりが稼ぐパワーは1.63倍です。新興国では無く、完全に先進国ですね。

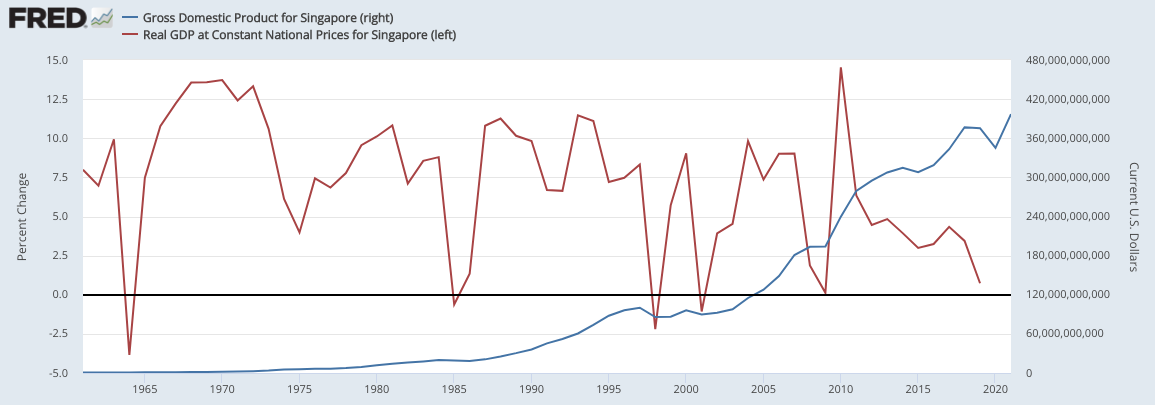

シンガポールのGDPの推移は以下の通りです。直近は成長率が著しく低下していますね。

アジア通貨危機とITバブル、リーマンショックで成長は鈍るところは全世界共通事項ですね。

2020年のコロナショックまでは5%程度の成長を見せていました。しかし直近は成長率が減少しています。

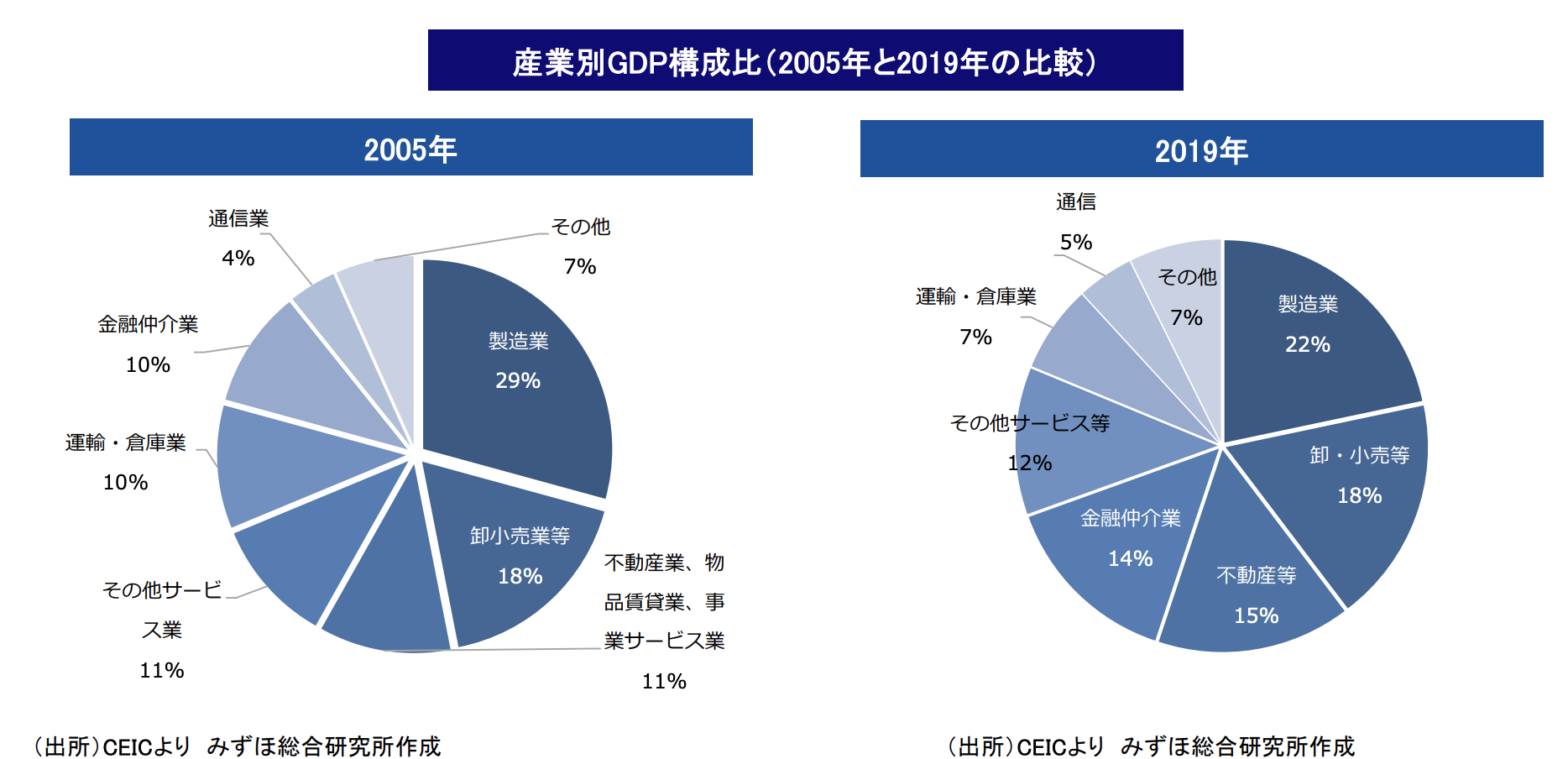

産業構造については2019年時点で不動産、金融仲介業などの比率が上昇しています。これは想定内ですね。資本主義に則った国であり、今後もこの産業比率のまま走るのではないでしょうか。テクノロジー分野も、海外資金流入していることから成長を見せる可能性があります。(通信業など)

さて、肝心要の株式市場をチェックしていきましょう。経済成長が今後も続くかどうかは懸念が残りますが、株式市場は別腹で見ていきましょう。

シンガポールの株式市場

シンガポールの代表株価指数は「ST指数(ストレーツ・タイムズ指数)」です。日本でいうTOPIX(日経平均は225銘柄しか組み入れられていません)、米国でいうS&P500です。

ST指数はシンガポール取引所(SGX)に時価総額が最も大きい30銘柄を対象に時価総額加重平均で算出した株価指数です。過去10年は横ばいとなっています。

シンガポールST指数は日経平均と比較しても体たらくな成績となっています。

日経平均

ST指数

シンガポール取引所(SGX)

- 総銘柄数:741

- 時価総額:約689,225億円(68兆円)

- 代表銘柄:ケッペル/シンガポール航空/ジャーディン・サイクル・アンド・キャリッジ/シティ・デベロップメンツ

シンガポール取引所(SGX)の銘柄数は約700-800銘柄です。ST指数は上位30銘柄の動きに連動します。時価総額が非常に低いですね。68兆円です。

日本は東証一部が700兆円、米国NYSEは約3,000兆円です。しかし、低い時価総額はまだまだ先駆者になれる可能性を秘めている点では非常にポジティブな側面があります。

以下はST指数の相場の動きですが、コロナショック前の水準にようやく戻したという段階ですね。

(Nikko AM Singapore STI (NISE)がST指数に連動するETFとなります)

当ファンドの運用目的は、ストレーツ・タイムズ指数(または、運用会社 が受託者および受益者に3ヵ月前の事前通知を書面で提供する場合は、シ ンガポール上場株式のパフォーマンスに連動するその他のインデックス) に可能な限り連動する運用成果(費用等控除前)を達成することにありま す。 ストレーツ・タイムズ指数は、FTSEインターナショナル・リミテッドによ って作成・計算されており、シンガポール証券取引所(SGX-ST)メインボ ード上場株式の時価総額上位30銘柄で構成されています。

出典:https://www.nikkoam.com.sg/files/pdf/etf/jp/sti_etf_fs_jp.pdf

| 組入上位10銘柄 Weight | |

| DBS GROUP HOLDINGS LTD | 17.70% |

| OVERSEA-CHINESE BANKING CORPORATION LIMITED | 14.30% |

| UNITED OVERSEAS BANK LTD. (SINGAPORE) | 11.00% |

| SINGAPORE TELECOMMUNICATIONS LIMITED | 6.00% |

| JARDINE MATHESON HOLDINGS LIMITED | 5.80% |

| WILMAR INTERNATIONAL LIMITED | 3.30% |

| ASCENDAS REAL ESTATE INVESTMENT TRUST | 3.20% |

| CAPITALAND LIMITED | 3.10% |

| CAPITALAND INTEGRATED COMMERCIAL TRUST | 3.00% |

| SINGAPORE EXCHANGE LTD. | 2.80% |

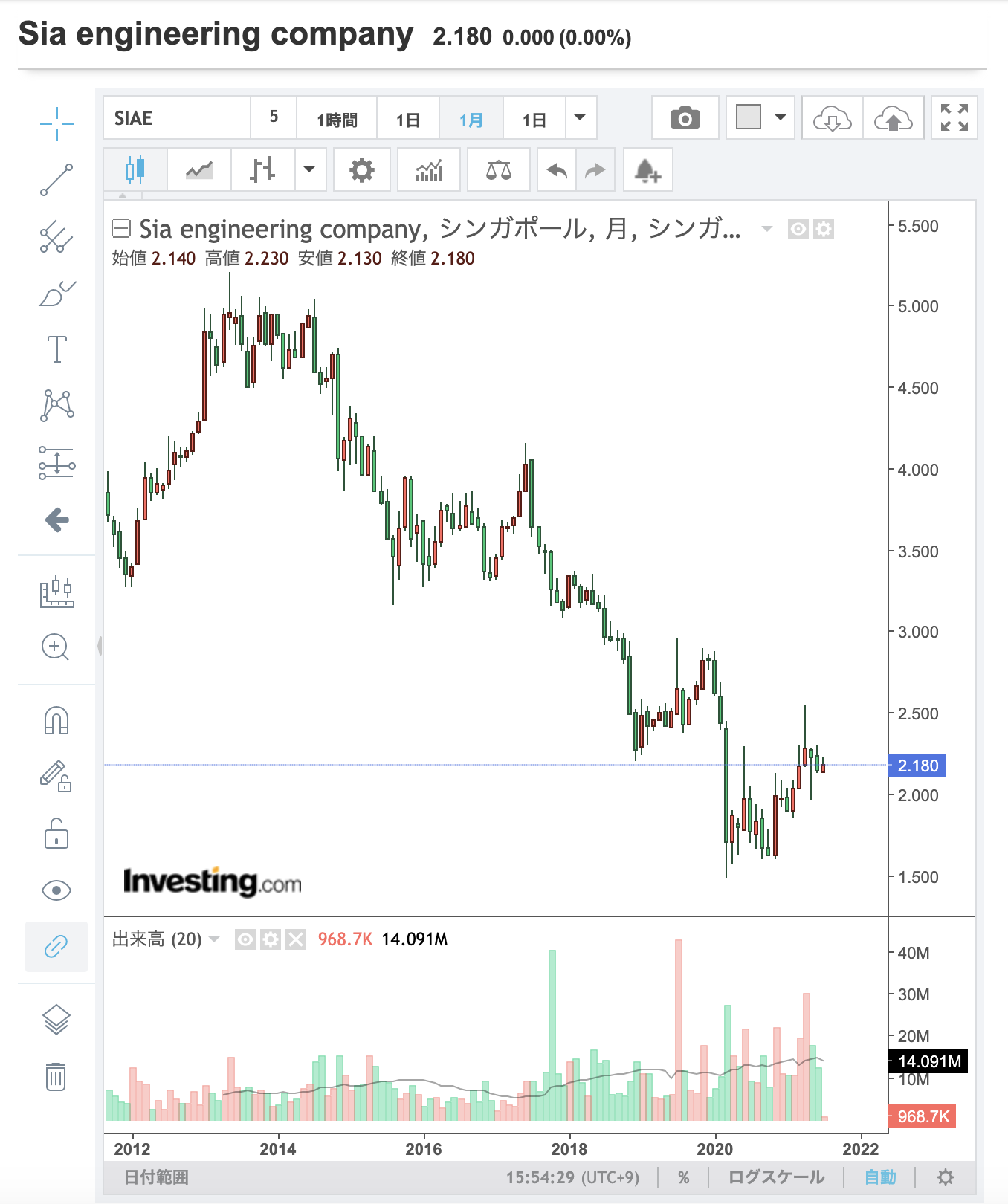

長期チャートを見ると、長きにわたり株価は横ばい、出来高もまちまちと不健全な株式市場の様子が見て取れます。

シンガポール株式市場はST指数なら妙味はあると言える?

株式市場が健全に成長しているのであれば、新興国株式市場のように宝くじ感覚でインデックスを買って数年後のリターンを期待する手はあります。

しかし、ST指数連動ETFの値動きや出来高を見る限り、インデックス投資すら機能しそうにありません。あえてシンガポール株式市場で投資を行う理由はまるでないと思います。

どうしても投資をしたいなら、まだシンガポール航空など国営企業、インフラ企業の方が良さそうです。

シンガポール株を購入するにはどこの証券会社があるのか?

シンガポール株自体はSBI証券、楽天証券などで購入可能です。

正直、個別株は買わなくて良いと思います。ETFも買わなくて良いと思います。IMFが経済成長が鈍化する見通しを出しており、株式市場はすでにその未来を織り込んでいるように思えます。次なる成長の機会をシンガポール政府がまさに今、模索している状況かと思います。何か新しい展開が見られた時に、シンガポールにまた目を向ければ良いでしょう。

どうしても個別株を買うのであれば、ケッペル/シンガポール航空/ジャーディン・サイクル・アンド・キャリッジ/シティ・デベロップメンツあたりでしょう。

応援、という枠の投資になるのではないでしょうか。

シンガポール航空に関してはCovid-19後の経済再開銘柄として注目している投資家も多いでしょう。米国の経済再開銘柄はすでに経済がピークアウトするとの観測から、上昇が止まっていますが、アジアはこれからかもしれません。

シンガポール航空(Singapore Airlines Limited)は航空輸送会社。航空輸送をはじめ、エンジニアリング、パイロットのトレーニング、チャーター便、ツアーの卸売りに従事する。運行・サービス地域は、アジア、欧州、北・中南米、南西太平洋、アフリカ。

逆張り投資にはなりますが、コロナ前までの水準の株価に戻る可能性はかなり高いとは思います。

まとめ

シンガポール株に投資をする理由はほぼ見つかりませんでした。可能性があるのはコロナ明けの経済再開銘柄の株価の戻りが遅い銘柄あたり。ただし、ある程度トレードのスキルは必要になる取引になると思います。

また、インデックス(ST指数)に投資をするにはその国の経済成長が鈍化しない、過去からの出来高が順調に増えている、という投資をする上での大前提2つが全く満たされていません。

無理せず、他の国に投資対象の目を向けるのが正解なのではないでしょうか。

ーーーーーーーーーーーー

(新興国一覧)

中国 香港 インドネシア インド カンボジア シンガポール タイ

フィリピン ブラジル ベトナム マレーシア ミャンマー ラオス 南アフリカ

ーーーーーーーーーーーー

個人的には、今後より世界で名を馳せていくであろう中国市場に注目しています。

【見通し良好!】中国の経済は今後どうなる?終焉と謳われた過去を払拭し中国製造2025でハイテク産業重視にシフトしてGDPで世界の覇権を握る!

https://indexnz.com/investment-trust-ranking/

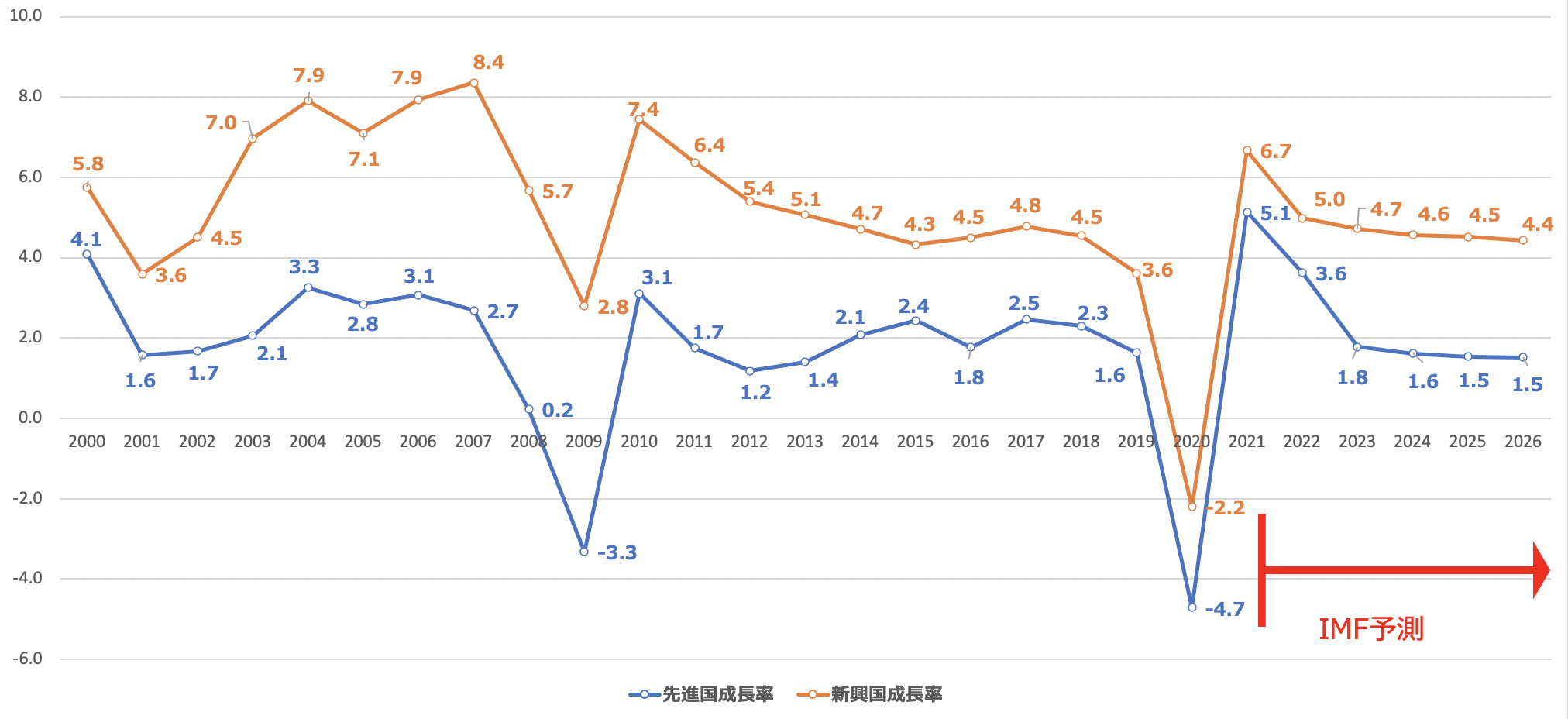

皆さんもご存知のことと思いますが、現在世界経済の成長を牽引しているのは疑いなく新興国経済となっています。今後も先進国の成長率は低下することが見込まれていますが、新興国の高い成長率は継続することが予想されています。

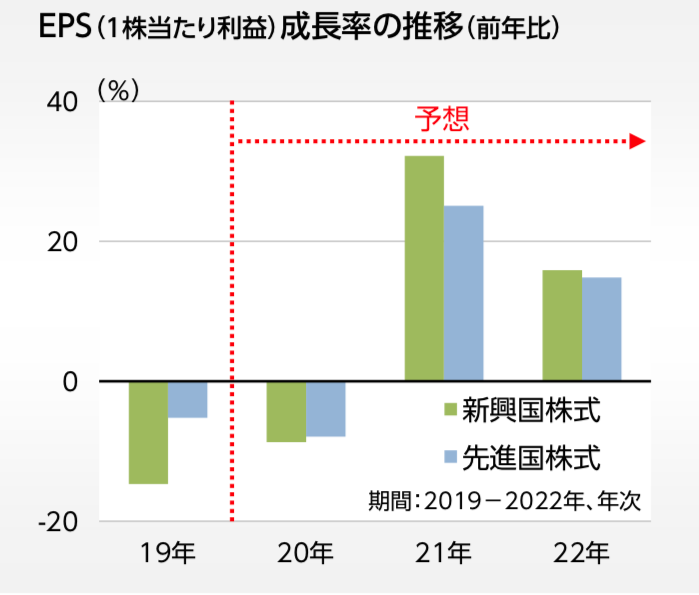

経済の成長にともなって新興国企業の1株あたりの利益もコロナから順調に回復し再び成長軌道に乗ることが見込まれています。

一方、堅調な経済成長と企業利益とは反対に、新興国株式は軟調に推移し先進国株式に対して割安に推移しています。結果として新興国株式は先進国株式に対して30%程度割安となっており2022年以降は再び新興国株式の時代がくると目されています。

青:新興国株式全体

黄:全世界株式全体

緑:先進国株式全体

参照:MSCI

強い株式市場というのは移り変わっていきます。2000年代は新興国株式、2010年代は先進国株式でした。2020年代は再び新興国株式の時代が到来しようとしているのです。

そして、新興国株式投資で大きなリターンをだすためには、中でも魅力的な新興国に投資をする必要があります。

また、新興国の個別株は個人投資家にはなかなか分析するのが難しいのではないでしょうか。そこで、新興国株式の分析をし実際に投資している筆者の観点から大きなリターンを望める投資先を厳選してランキング形式でまとめています。新興国投資を行う際に参考にしていただければと思います。