投資をする上で、全てを安全資産で運用することは悪くありませんが、一部を少々リスクの高い投資対象に振ることで、最大リターンを高める努力もしていきたいものです。そんな時に、「新興国投資」が視野に入ってきます。

新興国の中でも、フィリピンは今後成長が期待される国として注目を集めています。

フィリピン株に投資するには証券会社を通して個別銘柄に投資する方法もありますが、一番簡単なのは投資信託を購入する方法です。

フィリピンの経済状況など基本的なマーケット情報は以下の記事で解説しています。

>>>フィリピンの株式市場への投資はおすすめできる?今後の見通しをふくめてわかりやすく解説する。

フィリピンその他投信分析>>>イーストスプリング・インベストメンツ運用。評判通りなのか?イーストS・フィリピン株式オープンを重要指標で評価。利回りはマイナス、標準偏差も高い、シャープレシオも厳しい水準

今回はフィリピンを投資対象にした投資信託「フィリピン株式オープン」についてその投資魅力や内容について解説していきます。

*追記

こちらの「フィリピン株式オープン」は当サイトでは投資する価値なしとしていました。やはり人気はなかったようで、2022年8月に満期償還される結果となりました。

このように、投資信託には粗悪なものも多く含まれているので注意して下さい。筆者が分析した結果、おすすめのファンドは下記ランキングで紹介していますのでよければそちらをご覧ください。

https://indexnz.com/emerging-investmenttrust-ranking/

フィリピン株式オープンの特徴とは?

細かい詳細は「フィリピン株式オープン」の目論見書を読むのが早いでしょう。この記事ではポイントのみに焦点を当てていきます。

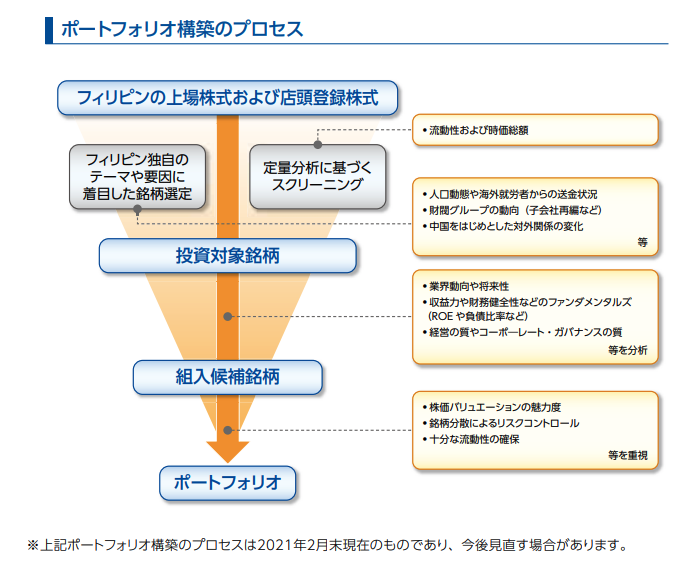

簡単な概要としては、「フィリピン株式オープン」は、主要投資対象としてフィリピンの取引所に上場する株式としています。フィリピンの経済情勢や業界動向等の分析を行うとともに、個別企業の財務状況、成長性、株価バリュエーション、流動性等を総合的に勘案してポートフォリオを構築。

特段、これといった特徴はなく、一般的なポートフォリオ構築法だと思います。

とにかくフィリピンの成長性の高い株を買っていくファンドです。運用は「ダイワ・アセット・マネジメント(シンガポール)リミテッド」です。

「ダイワ・アセット・マネジメント」はフィリピン株式オープンの他、iFreeレバレッジ NASDAQ100、ベトナム株ファンド、iFree 新興国株式インデックスなど世界中に商品を展開しています。

運用プロセス(ポートフォリオ構築プロセス)は、以下の通りです。トップダウン形式です。流動性および時価総額でスクリーニング、中国をはじめとした対外関係の変化などを考慮したバリュエーション・ファンダメンタルズ分析、個別銘柄の評価。一般的な方法ですね。短期ではなく、長期的に株価の趨勢が上向くかどうかに特化しています。

ポートフォリオ構築のプロセス

至って特筆する点はありません。とてもベーシックな運用プロセスです。

「フィリピン株式オープン」の規模は2021年7月末時点で13.69億円です。小規模ファンドですね。

組み入れ銘柄(ポートフォリオ)

組み入れ銘柄は以下の通りです。大手企業で固まっていますね。トラディッショナルな企業の面々が揃います。

| 順位 | 銘柄 | 国・地域 | 業種/セクター | 組入比率 |

| 1 | AYALA CORPORATION | フィリピン | 資本財・サービス | 8.40% |

| 2 | SM PRIME HOLDINGS INC | フィリピン | 不動産 | 8.40% |

| 3 | SM INVESTMENTS CORP | フィリピン | 資本財・サービス | 8.20% |

| 4 | AYALA LAND INC | フィリピン | 不動産 | 7.80% |

| 5 | BDO UNIBANK INC | フィリピン | 金融 | 7.40% |

| 6 | UNIVERSAL ROBINA CORP | フィリピン | 生活必需品 | 6.40% |

| 7 | JG SUMMIT HOLDINGS INC | フィリピン | 資本財・サービス | 6.00% |

| 8 | WILCON DEPOT INC | フィリピン | 一般消費財・サービス | 5.70% |

| 9 | PLDT INC | フィリピン | コミュニケーション・サービス | 5.30% |

| 10 | ROBINSONS LAND CO | フィリピン | 不動産 | 4.40% |

フィリピン最古かつ最大のコングロマリット企業、アヤラ・コーポレーションがポートフォリオ第一位です。フィリピン経済の代名詞とも呼ばれていました。日本でいえば三菱グループのようなものですね。

その他不動産など投資企業が続きます。

重鎮を中心に備える非常に安定したポートフォリオといえるでしょう。新興国投資はどうしても老舗大手企業がポートフォリオ内では大きくなります。バリュエーションを見極める難易度が非常に高いからです。

販売手数料・信託報酬・信託財産留保額

販売手数料はに3.3%(税抜3.0%)を上限、信託報酬はファンドの純資産総額に対し、年率1.793% (税抜1.63%)。

新興国投信はどうしても手数料は高くなりますが、自分で現地企業を調べて株式ポートフォリオを作るわけにもいきませんので、仕方ありませんね。

ここまでが概要です。ファンド選びをする上で重要なポイントを見ていきましょう。

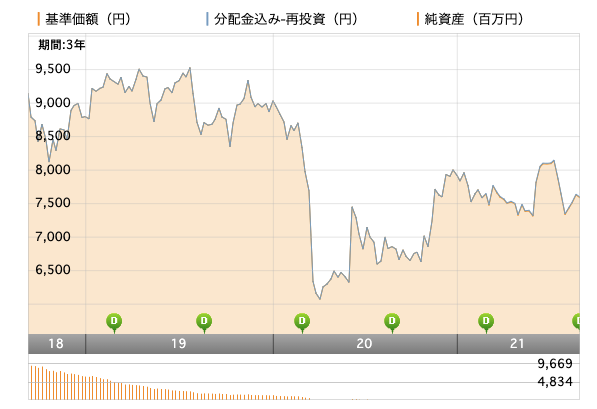

基準価額(チャート)、トータルリターン、シャープレシオ、標準偏差

基準価額はコロナショックで大きく凹んだ時期がありましたが、異次元の金融緩和でその後は上昇。これは世界的に同じ動きをしています。ひとまず基準価額に大きな問題点は見られません。が、フィリピン株式オープンは回復しきっていませんね。

米国は株価が回復し更なる成長を続けてしまっていますが、これはFRBがバランスシートを拡大し続けているからです。こんな異次元金融緩和は見たことがありませんが、2021年くらいからテーパリングは始まりますので、その頃に新興国のターンは本格的にくるものと思います。

ここからはフィリピン株式オープンのトータルリターン、標準偏差とシャープレシオを見ていきます。

| 年 | 1年 | 3年(年率) | 5年(年率) | 10年(年率) |

| トータルリターン | 11.38% | -7.04% | — | — |

| 標準偏差 | 17.52 | 22.05 | — | — |

| シャープレシオ | 0.65 | -0.32 | — | — |

トータルリターン

| 年 | 1年 | 3年(年率) | 5年(年率) | 10年(年率) |

| トータルリターン | 11.38% | -7.04% | — | — |

3年で-7.04%のトータルリターン。マイナスのファンドは流石に買えませんね。直近の1年が11.38%になっていますがこれはコロナショックからのリバウンドがあってもこの低水準なので目の前は真っ暗です。

低いリターンにも関わらず、2020年のコロナショック後からの異次元の金融緩和により世界的に昨年1年はハイリターンになっていますので参考資料にはなりません。

3年のリターンが-7.04%。ここ3年も優れた成績を出せていなかったことは把握できます。2018年のマイナスリターンが響いています。

| 1-3月期 | 4-6月期 | 7-9月期 | 10-12月期 | 1-12月期 | |

| 2021年 | -3.16% | 7.47% | — | — | — |

| 2020年 | -34.66% | 17.03% | -3.46% | 18.04% | -12.87% |

| 2019年 | 4.32% | 1.34% | -6.20% | 3.39% | 2.52% |

| 2018年 | -14.62% | -9.21% | 3.34% | 1.32% | -18.83% |

2018年といえば、米中貿易摩擦や米利上げの悪影響や景気減速など先行きに対する懸念材料が多く、多くの投資家が株式市場から資金を抜いていきました。

ファンドはどれほど下落を軽傷で切り抜けられるか、その手腕が求められます。フィリピン株式オープンに関しては、下落体制に少し不安が残ります。

標準偏差

| 年 | 1年 | 3年(年率) | 5年(年率) | 10年(年率) |

| 標準偏差 | 17.52 | 22.05 | — | — |

標準偏差とは、平均からのばらつきを表しますが、よく分からなければ標準偏差が大きいとリスクが高いということを覚えておいてください。

フィリピン株式オープンの標準偏差は3年で22.05。非常に高い水準であり、値動きが激しい投資対象を選好して運用を行っていることがわかります。新興国に投資をする代表ETFのバンガード・FTSE・エマージング・マーケッツETF(VWO)ですら、標準偏差は15-18です。

リスクの高い投資先であることは理解しましょう。

シャープレシオ

| 年 | 1年 | 3年(年率) | 5年(年率) | 10年(年率) |

| シャープレシオ | 0.65 | -0.32 | — | — |

続いて、シャープレシオを見て下さい。これはリスクに対するリターンの割合を示しています。難しければ、とりあえず1を超えていると優秀な商品だと思って下さい。

フィリピン株式オープンの場合は3年で-0.32と1を大きく下回っているどころかマイナスです。つまり、とっている大きなリスクの割にはリターンが大したことが無いというのがこのファンドの特徴です。

マイナスはちょっと(どころではなく)厳しいです。

指数を上回ることはできているのか?

アクティブファンドに求められるのは、「指数を超えること」です。指数を超えられないのであれば、投資家からすればインデックスに投資する以外選択肢がないわけです。

ここでは、世界有数のファンドが皆目標指数とするMSCI指数をもとに比較したいと思います。(iシェアーズ MSCI フィリピン ETF)

| 1年 | 3年 | 5年 | 10年 | |

| iシェアーズ MSCI フィリピン ETF | 14.52% | 1.47% | -3.835% | 3.3% |

| フィリピン株式オープン | 11.38% | -7.04% | — | — |

| イーストS・フィリピン株式オープン | 13.83% | -4.35% | -4.83% | — |

インデックスを下回っています。フィリピンにどうしても投資をしたいという人は、フィリピン株式オープンではなく、インデックスを買っとけばいいのではないでしょうか?イーストS・フィリピン株式オープンも全然ダメですね。フィリピン自体を諦めた方が良いかもしれません。

他に良い投資先はいくらでもあるので。

楽天証券/SBI証券などで買えるのか?

楽天証券でもSBI証券でも購入は不可能でした。大和証券の口座を開設する必要があります。

または、以下の証券口座で取り扱いがあります。

- 十六TT証券

- 東海東京証券

- 南都まほろば証券

サクサクとネットで売買できるかどうかは少しわかりませんが、逆にすぐ売ってしまわない状態が良いかもしれませんね。そもそもフィリピン株式オープンはリターンが著しく悪いので、わざわざ地銀にいって口座開設してまで買うという結論にならない気がしました。

まとめ

フィリピン株式オープンは、トータルリターン、標準偏差、シャープレシオと基本中の基本指標がとても悪いです。

不安しか覚えないような内容でしたので、基本的に投資対象としてはどうかと思います。現在は米国株の上昇局面が一度終焉を迎え、新興国の回復へ向かっていくフェーズです。

新興国は魅力ですが、フィリピンを選ぶ必要はないと思います。魅力的な新興国や健全に成長している株式市場を有する国に特化し、若干の高いリスクで大きなリターンを狙っていきましょう。

ーーーーーーーーーーーー

(新興国分析一覧)

中国 香港 インドネシア インド カンボジア シンガポール タイ

フィリピン ブラジル ベトナム マレーシア ミャンマー ラオス 南アフリカ

ーーーーーーーーーーーー

個人的には、今後より世界で名を馳せていくであろう中国市場に注目しています。

【見通し良好!】中国の経済は今後どうなる?終焉と謳われた過去を払拭し中国製造2025でハイテク産業重視にシフトしてGDPで世界の覇権を握る!

https://indexnz.com/investment-trust-ranking/

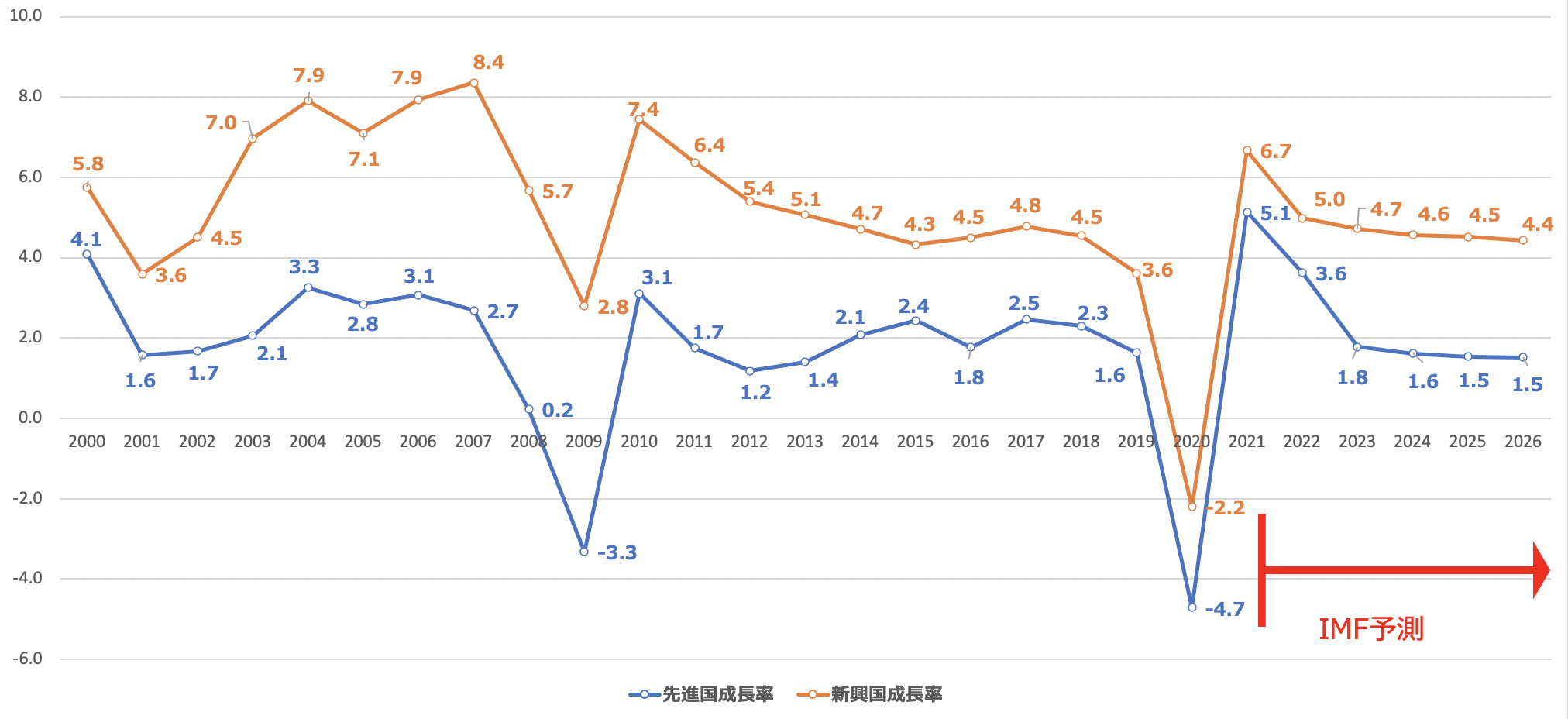

皆さんもご存知のことと思いますが、現在世界経済の成長を牽引しているのは疑いなく新興国経済となっています。今後も先進国の成長率は低下することが見込まれていますが、新興国の高い成長率は継続することが予想されています。

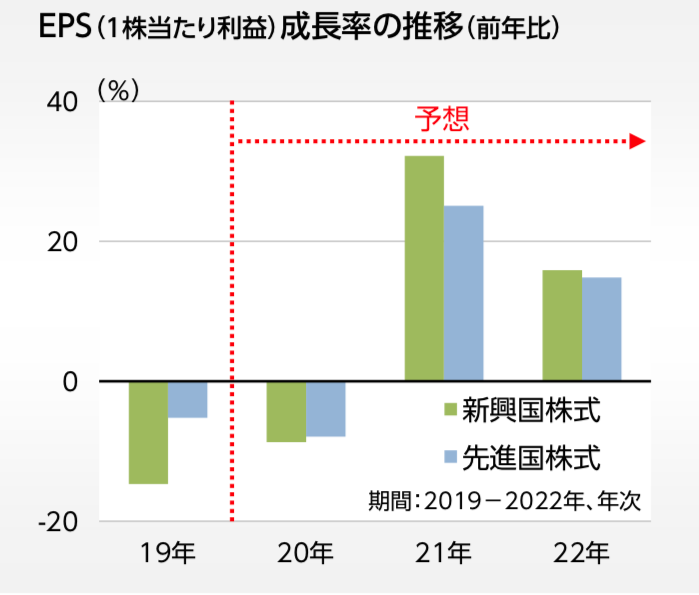

経済の成長にともなって新興国企業の1株あたりの利益もコロナから順調に回復し再び成長軌道に乗ることが見込まれています。

一方、堅調な経済成長と企業利益とは反対に、新興国株式は軟調に推移し先進国株式に対して割安に推移しています。結果として新興国株式は先進国株式に対して30%程度割安となっており2022年以降は再び新興国株式の時代がくると目されています。

青:新興国株式全体

黄:全世界株式全体

緑:先進国株式全体

参照:MSCI

強い株式市場というのは移り変わっていきます。2000年代は新興国株式、2010年代は先進国株式でした。2020年代は再び新興国株式の時代が到来しようとしているのです。

そして、新興国株式投資で大きなリターンをだすためには、中でも魅力的な新興国に投資をする必要があります。

また、新興国の個別株は個人投資家にはなかなか分析するのが難しいのではないでしょうか。そこで、新興国株式の分析をし実際に投資している筆者の観点から大きなリターンを望める投資先を厳選してランキング形式でまとめています。新興国投資を行う際に参考にしていただければと思います。