株式と並んで歴史的に投資対象となっている資産に債券と不動産があります。

当サイトでは様々な新興国の株式市場や、株式に投資しているファンドについて分析しています。しかし、投資対象を考える上で他の選択肢も当然検討する必要があります。

そこで、今回は新興国の不動産市場に投資することができる「eMAXIS Slim 新興国リートインデックス」について分析していきたいと思います。当記事では以下の点を中心に記載していきたいと思います。

✔︎ そもそもリートとは?

✔︎ 連動対象のS&P新興国リートインデックスとは?

✔︎ リターンと今後の見通しとは?

そもそもリート(=不動産投資信託)とは?

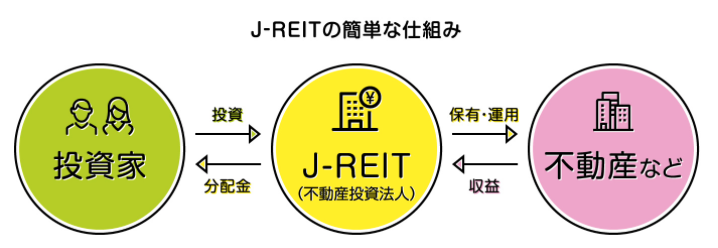

そもそもリートとはどのような仕組みがご存知でしょうか?

リートは1960年代に米国で芽吹いた仕組みで投資家が少額から不動産に分散投資できる仕組みとなっています。日本では2001年に米国から遅れること約40年の時を経てJ-REITが誕生しました。

リートの特徴は得られた賃貸収入や売却収益の大半を投資家に分配することです。投資家に分配する代わりに残った利益は免税として税金が課されません。

米国リートの場合は得られた収益の90%以上を配当することで、残りの収益については非課税となります。この率については国によって異なりますが、多くを投資家に分配するという基準は同じです。

S&P新興国リートインデックスに連動することを目標にしている

さて本題に戻ります。新興国のリートに一括投資できる eMAXIS新興国リートインデックスについて見ていきます。

同投資信託はインデックス投信のため、連動する指数(=インデックス)が存在します。eMAXIS新興国リートインデックスはS&P新興国リートインデックス(配当込み・円換算ベース)に連動することを目的としています。

同指数はS&Pダウ・ジョーンズ・インデックスLLCがデータとして保有するS&Pグローバル株価指数の採用銘柄の中から選定されます。

新興国の不動産投資信託(REIT)及び同様の制度に基づく銘柄の浮動株修正時価総額に基づいて算出される指数となっています。つまり、新興国の不動産全体に投資できるように設計されているということです。

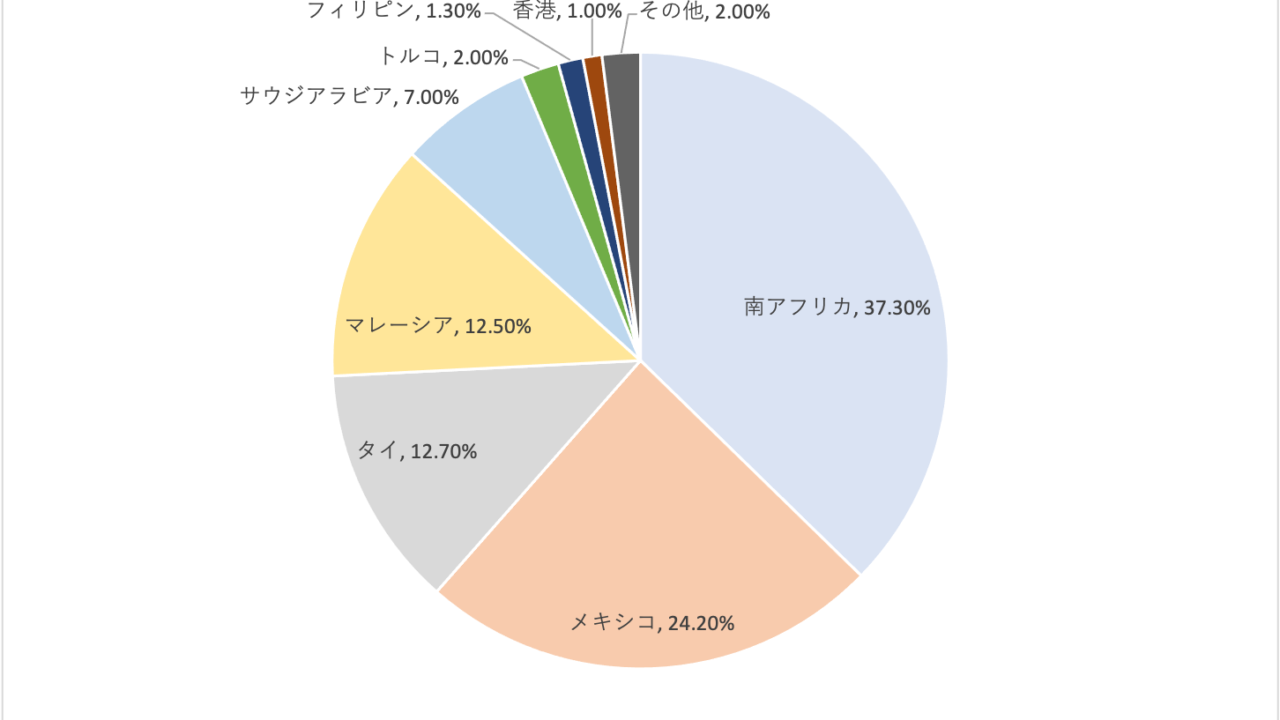

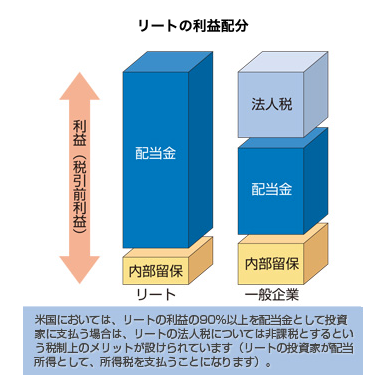

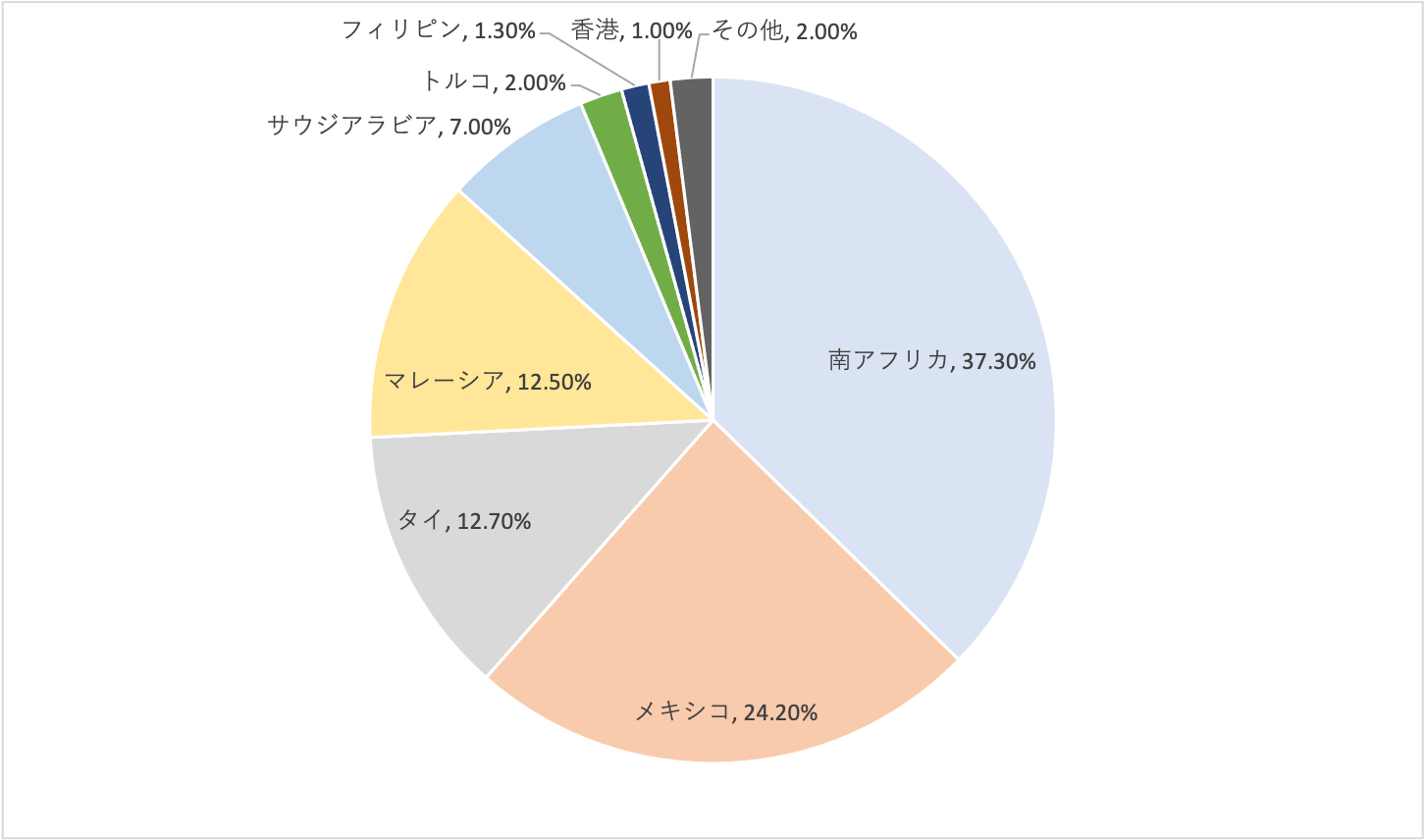

南アフリカとメキシコで60%を超える構成比率

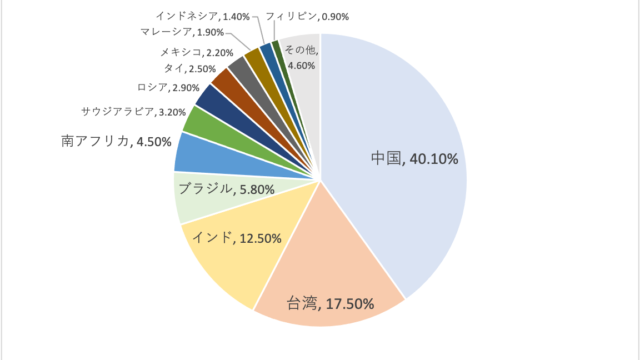

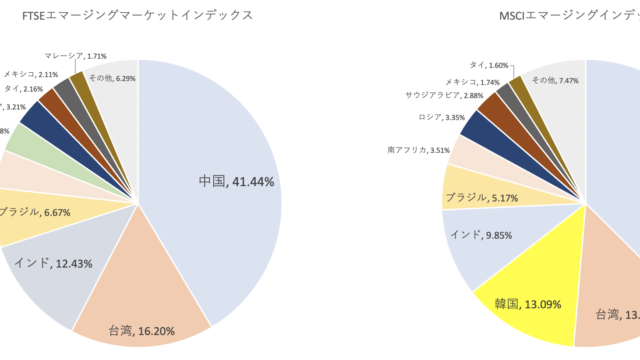

新興国株式のインデックスではBRICSと台湾と韓国で80%を超える比率をしめていました。以下は代表的な新興国株式インデックスの構成国比率です。

参照:【新興国株価指数】「MSCIエマージングマーケットインデックス」と「FTSEエマージング インデックス」をわかりやすく解説!

一方、新興国不動産では国の規制によって不動産を購入できない国が多く存在しています。インドや中国では購入することが難しいのです。

結果として、組入上位国は以下の通り、南アフリカとメキシコだけで60%を超える構成比率となっています。

| 国 | 比率 |

| 南アフリカ | 37.3% |

| メキシコ | 24.2% |

| タイ | 12.7% |

| マレーシア | 12.5% |

| サウジアラビア | 7.0% |

| トルコ | 2.0% |

| フィリピン | 1.3% |

| 香港 | 1.0% |

新興国株と新興国REITでは全く構成国比率が異なるのです。

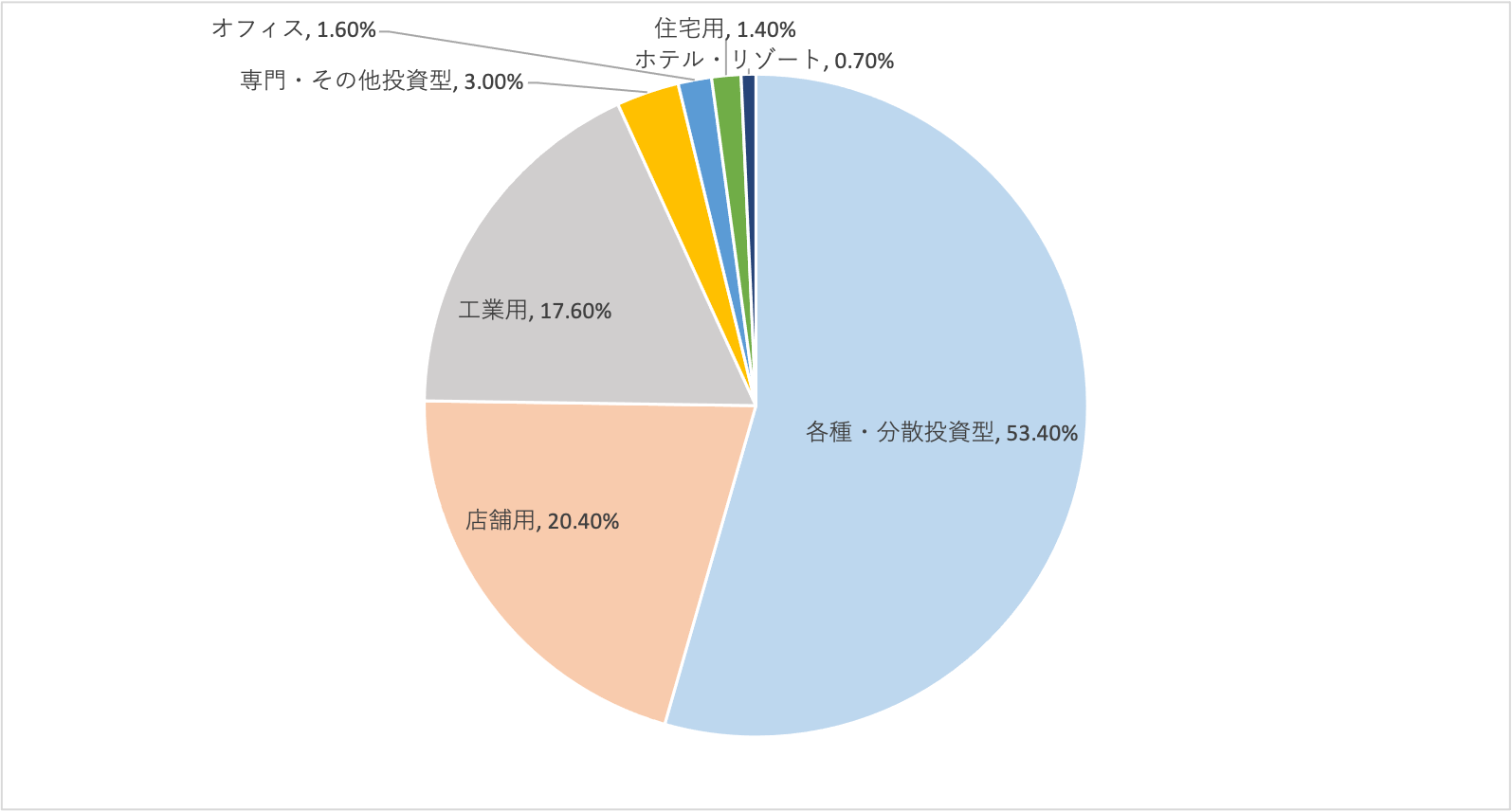

分散投資型のリートの比率が大きい

用途別には以下の通り分散投資型が一番大きくなっています。特化型では店舗用の比率が最大の20%となっています。住宅用が1%台とわずかなのが特徴ですね。

| 構成比率 | |

| 各種・分散投資型 | 53.40% |

| 店舗用 | 20.40% |

| 工業用 | 17.60% |

| 専門・その他投資型 | 3.00% |

| オフィス | 1.60% |

| 住宅用 | 1.40% |

| ホテル・リゾート | 0.70% |

比較的低い手数料水準

eMAXIS新興国リートインデックスはインデックスファンドなので低い手数料水準となっています。

購入手数料:0%

信託手数料:年率0.66% (税込)

新興国株式インデックスファンドに比べると高いテスが、一般的なアクティブファンドよりは低い数値となっています。

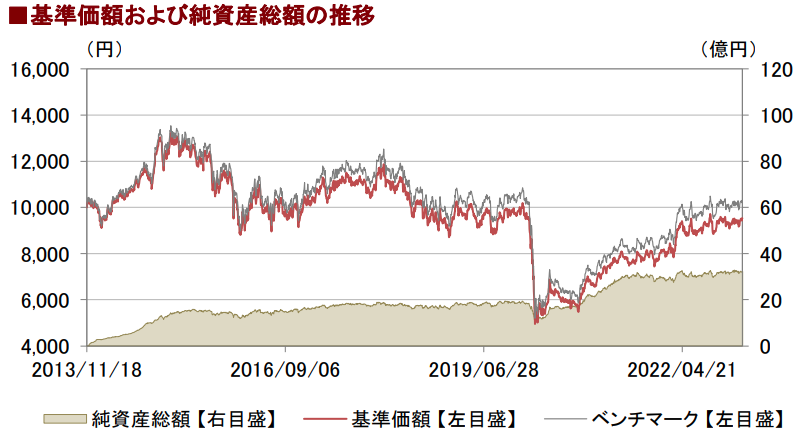

eMAXIS新興国リートインデックスのリターンを紐解く

では肝心のeMAXIS新興国リートインデックスのリターンについて見ていきましょう。以下は設定された2013年11月からのリターンです。

| 1年 | 3年 | 設定来 | |

| ファンド | 25.8% | △20.0% | △22.3% |

| ベンチマーク | 25.9% | △18.1% | △17.0% |

そもそもベンチマーク自体が悲惨な成績ですが、連動目標との乖離が大きいのはインデックスファンドとしては失格ですね。

全ての新興国の不動産に投資できず、南アフリカやメキシコのような政情が不安定な国に投資しているので低いリターンとなってしまっています。

先進国リートに連動するeMAXIS先進国リートインデックスに対して大幅にアンダーパフォーム

それでは先進国のリート市場に対して比較していきたいと思います。

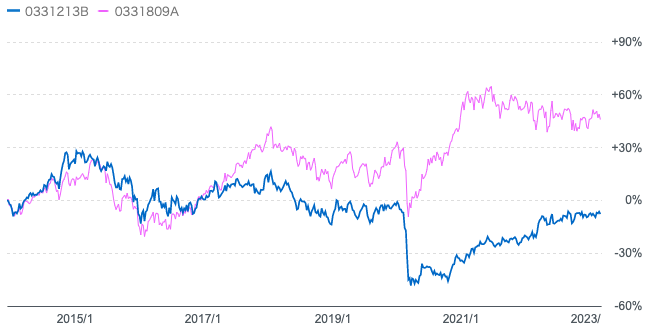

青:eMAXIS新興国リートインデックス

赤:eMAXIS先進国リートインデックス

先進国リートインデックスに対して大幅なアンダーパフォームとなっています。非常に残念な結果ですね。

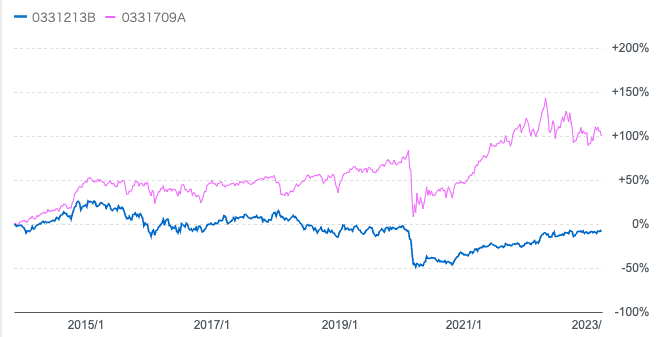

新興国株式に対しても大きくアンダーパフォーム

では同じ新興国でも株式市場と比較していきたいと思います。同じeMAXISシリーズのeMAXIS新興国株式と比較していきます。

青:eMAXIS新興国リートインデックス

赤:eMAXIS新興国株式インデックス

株式に対しても大きくアンダーパフォームした結果となっています。

今後の見通しとまとめ

新興国リートインデックスは法的な制約もあり、中国やインドなどの主要新興国に投資できておらずパフォーマンスは軟調になっています。

今後も制約から考えて新興国株式市場に対して低いリターンとなることが考えられます。新興国株式については以下で魅力的なものをまとめていますので参考にしていただければと思います。

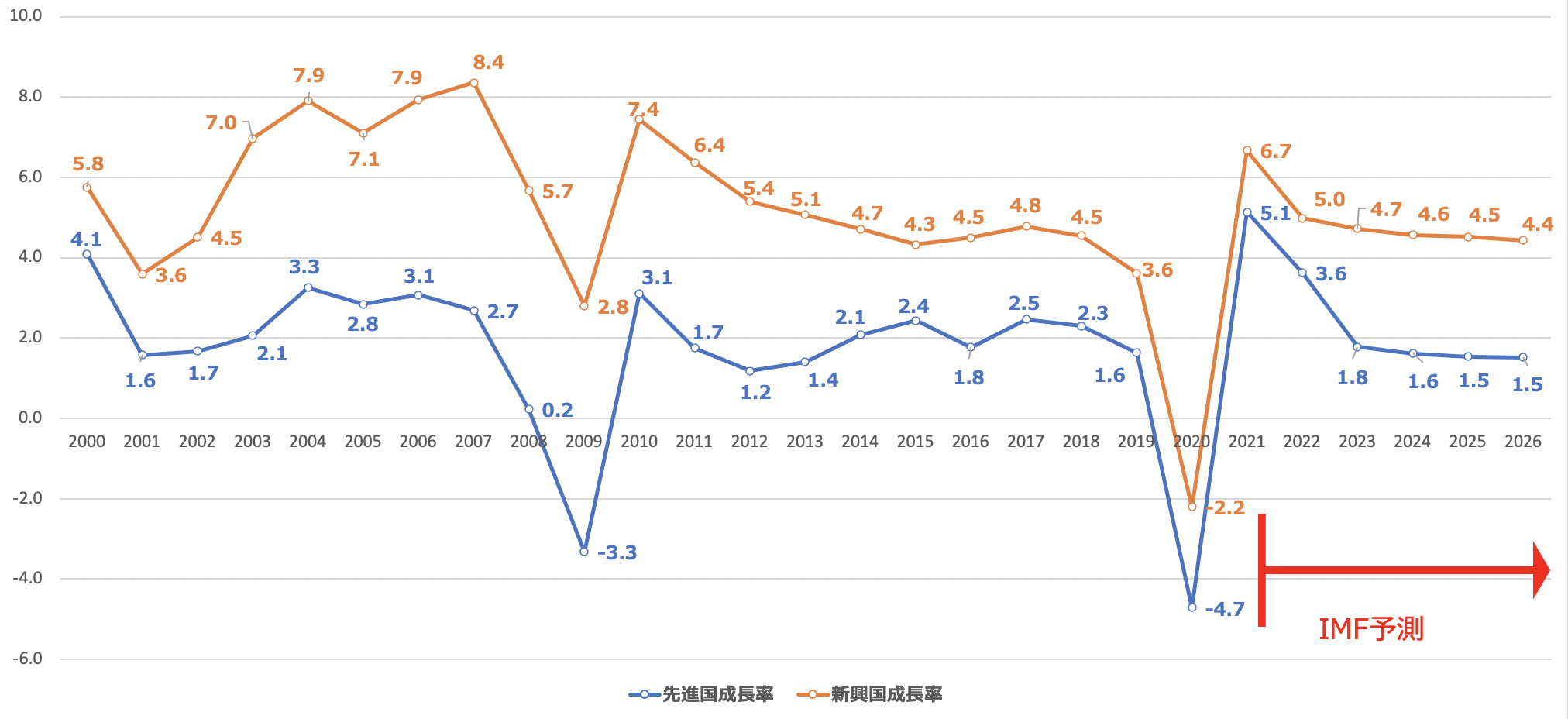

皆さんもご存知のことと思いますが、現在世界経済の成長を牽引しているのは疑いなく新興国経済となっています。今後も先進国の成長率は低下することが見込まれていますが、新興国の高い成長率は継続することが予想されています。

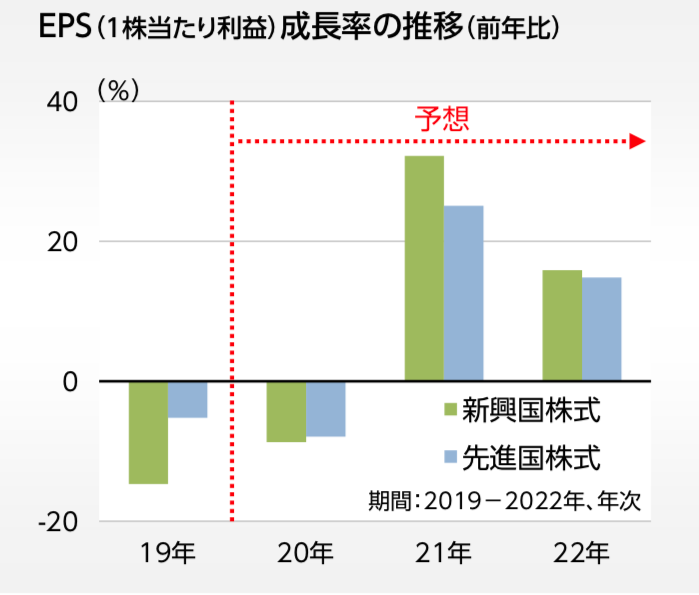

経済の成長にともなって新興国企業の1株あたりの利益もコロナから順調に回復し再び成長軌道に乗ることが見込まれています。

一方、堅調な経済成長と企業利益とは反対に、新興国株式は軟調に推移し先進国株式に対して割安に推移しています。結果として新興国株式は先進国株式に対して30%程度割安となっており2022年以降は再び新興国株式の時代がくると目されています。

青:新興国株式全体

黄:全世界株式全体

緑:先進国株式全体

参照:MSCI

強い株式市場というのは移り変わっていきます。2000年代は新興国株式、2010年代は先進国株式でした。2020年代は再び新興国株式の時代が到来しようとしているのです。

そして、新興国株式投資で大きなリターンをだすためには、中でも魅力的な新興国に投資をする必要があります。

また、新興国の個別株は個人投資家にはなかなか分析するのが難しいのではないでしょうか。そこで、新興国株式の分析をし実際に投資している筆者の観点から大きなリターンを望める投資先を厳選してランキング形式でまとめています。新興国投資を行う際に参考にしていただければと思います。