インデックス(=指数)に連動する投資信託やETFは数多く存在します。新興国におけるインデックスとして有名なものに以下の二つがあります。

✔︎ FTSEエマージングインデックス

✔︎ MSCIエマージングマーケットインデックス

本日は両者がどのようなインデックスであるのかという点を比較を通してわかりやすくお伝えしていきたいと思います。

FTSEエマージングインデックスとは?

FTSEエマージングインデックスについてみていきます。

新興国の大型株と中型株で構成される時価総額加重平均指数

指数を算出しているFTSE RUSSELL社の定義が以下です。指数の構成対象は新興国株式の大型と中型株となっています。

The FTSE Emerging Index provides investors with a comprehensive means of measuring the performance of the most liquid Large and Mid Cap companies in the emerging markets.

参照:FTSE RUSSELL

| 構成銘柄数 | 1860 |

| 時価総額合計 | 7.6兆ドル (約830兆円) |

| 配当利回り | 2% |

| 最大構成銘柄 | 6.75% (TSMC) |

| 構成上位10銘柄比率 | 26.47% |

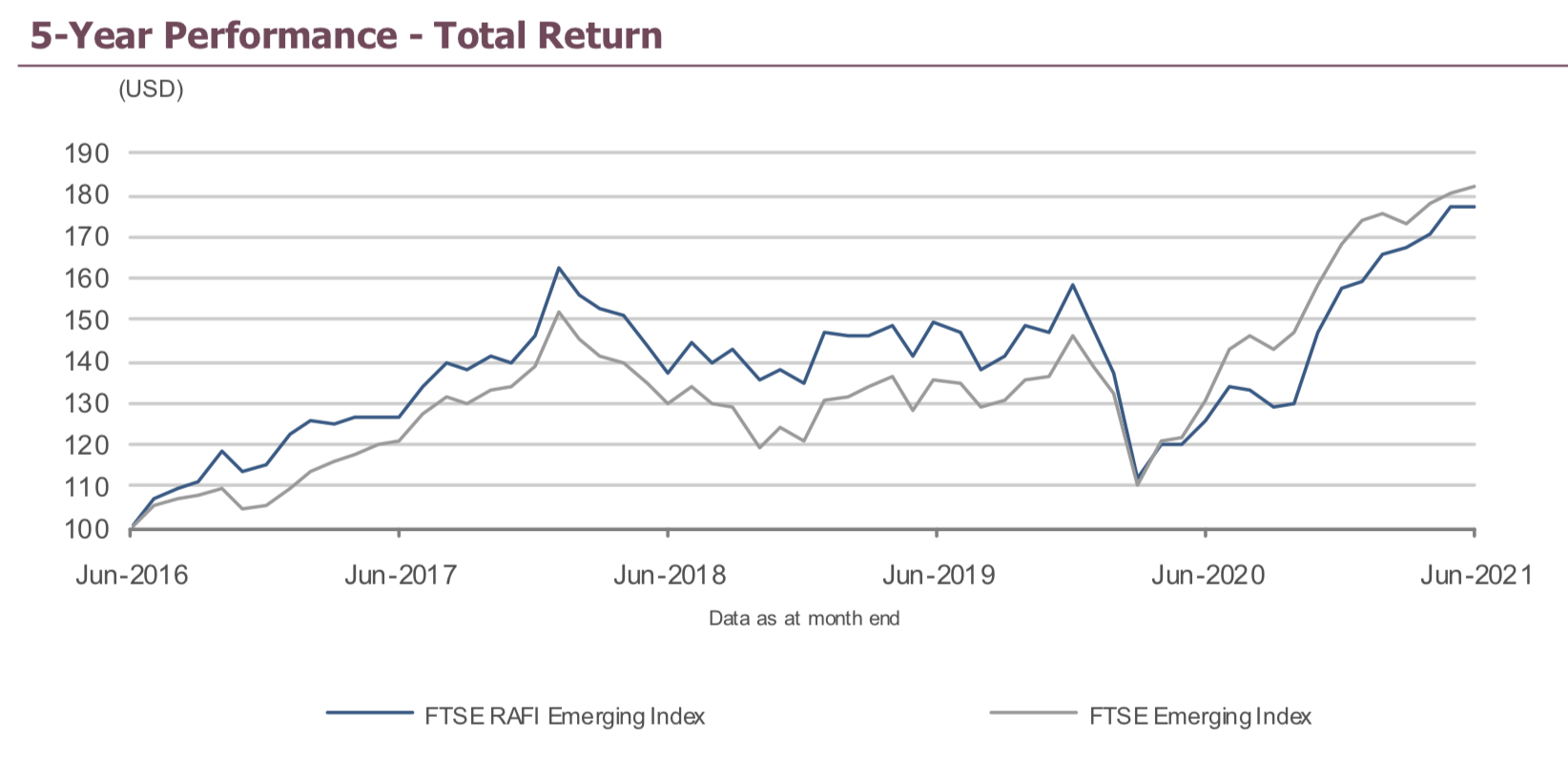

コラム:FTSE RAFI エマージング インデックスとの違い

FTSEエマージングインデックスと似たインデックスにFTSE RAFI エマージングインデックスがあります。

FTSE partners with Research Affiliates on the FTSE RAFI Index Series. Index constituents are weighted using a composite of fundamental factors, including total cash dividends, free cash flow, total sales and book equity value. Prices and market values are not determinants of the index weights. Consequently the indices are less prone to excessive concentration arising from market fads, which can result in over-exposure to individual companies, sectors or countries.The FTSE RAFI Emerging Index comprises 350 companies with the largest RAFI fundamental scores selected from the FTSE Emerging All Cap Index.

訳すると以下となります。

FTSE社がResearch Affiliates社と提携して算出しているFTSE RAFI Index Seriesの1つです。

インデックスの構成銘柄はFTSEエマージングインデックスの中から以下のファンダメンタルスコアが高い350社を選んで構成されています。

✔︎ 現金配当総額

✔︎ フリーキャッシュフロー

✔︎ 総売上高

✔︎ PBR

構成比率は時価総額や株価で決定するわけではありません。つまり時価総額加重平均や平均株価指数ではないということです。

結果としては以下の通り過去5年ではFTSEエマージングマーケットインデックスに劣後してしまっています。

FTSEエマージングインデックスに連動する投資信託やETF

あくまでFTSEエマージングインデックスは指数ですので直接投資することはできません。投資をするにはFTSEエマージングインデックスに連動する投資信託やETFに投資する必要があります。

以下ではFTSEエマージングインデックスに連動するETFと投資信託をお伝えしていきます。

| 銘柄 | 信託手数料 | 概要 |

|---|---|---|

| VWO | 年率0.1% | バンガード社が運用するETF。FTSE エマージング・マーケッツ・オールキャップ(含む中国A株)・インデックスに連動。 |

| 楽天・新興国株式 インデックスファンド |

年率0.232% | FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)・インデックス(円換算ベース)に連動する投資成果を目指す。原則、為替ヘッジは行わない。 |

| SBI・新興国株式 インデックス |

年率0.176% | SBIが楽天に対抗して更に低い手数料で運用している投資信託 |

ダイレクトにFTSEエマージングマーケットインデックスに連動する投信やETFはありませんでしたが、中国A株も含めた指数に連動する投信とETFは存在します。以下でVWOについては詳しくお伝えしていますので参考にしていただければと思います。

MSCIエマージングマーケットインデックスとは?

次にMSCIエマージングマーケットインデックスについて見ていきたいと思います。

新興国の時価総額の85%をカバー

以下はMSCIエマージングマーケットインデックスの算出を行なっているMSCI社の定義が以下となります。

The MSCI Emerging Markets Index captures large and mid cap representation across 27 Emerging Markets (EM) countries*. With 1,424 constituents, the index covers approximately 85% of the free float-adjusted market capitalization in each country.

参照:MSCI

FTSEエマージングインデックスは27の新興国の85%をカバーする大型銘柄と中型銘柄の時価総額加重平均指数です。FTSEエマージングインデックスと似ていますが構成国に若干の違いがあります。

MSCIエマージングマーケットインデックスに連動する投資信託とETF

MSCIエマージングインデックスも指数なので直接投資することはできません。同インデックスに連動する投資商品は以下となります。

| 銘柄 | 信託手数料 | 概要 |

|---|---|---|

| EEM | 年率0.70% | MSCI・エマージング・マーケッツ指数に連動を目標としているiシェアーズ社の運用するETF。手数料率はVWOに比べると著しく高いのが難点。 |

| eMAXIS Slim 新興国株式 インデックス |

年率0.187% | 三菱UFJ国際投信が運用する手数料率が低いことで有名な投資信託。人気は新興国株式インデックスで首位。 |

| ニッセイ新興国 株式インデックス |

年率0.2079% | ニッセイアセットマネジメントが運用。 |

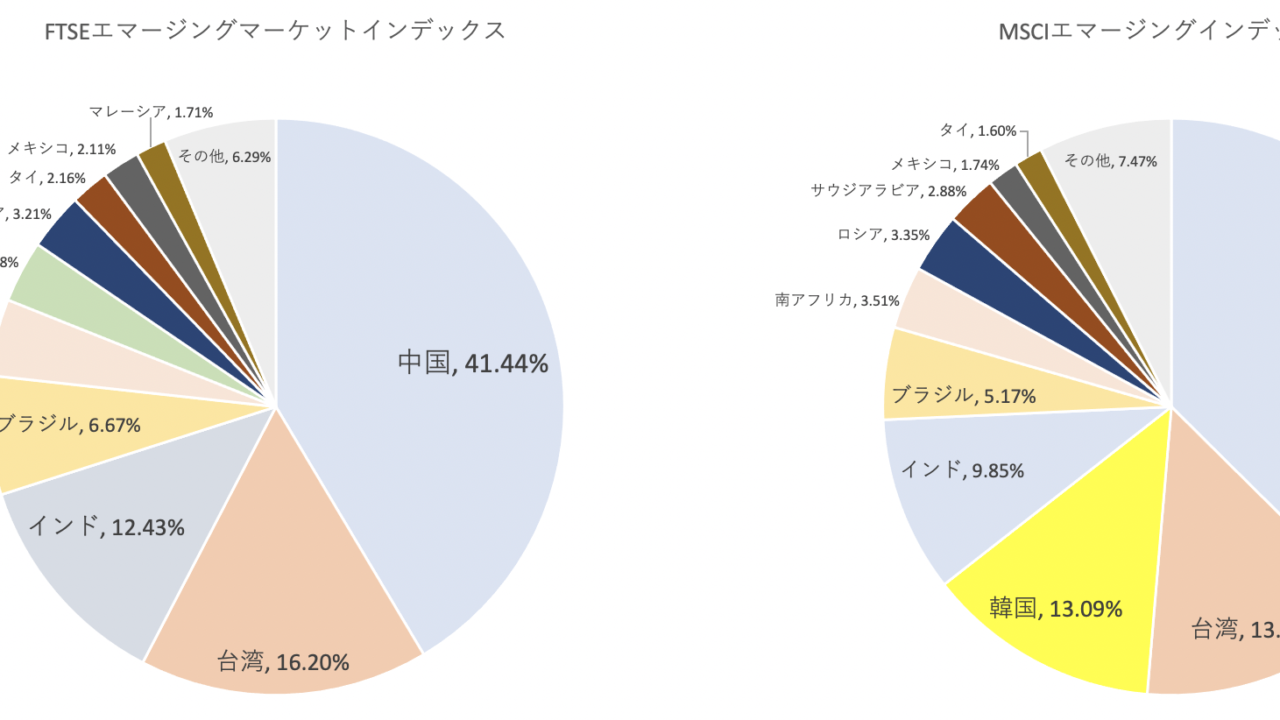

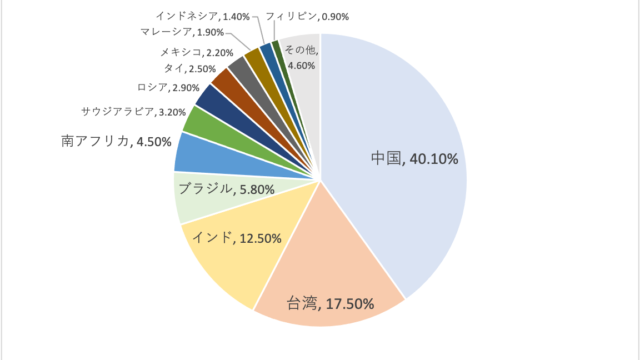

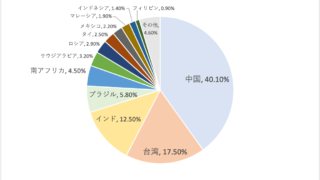

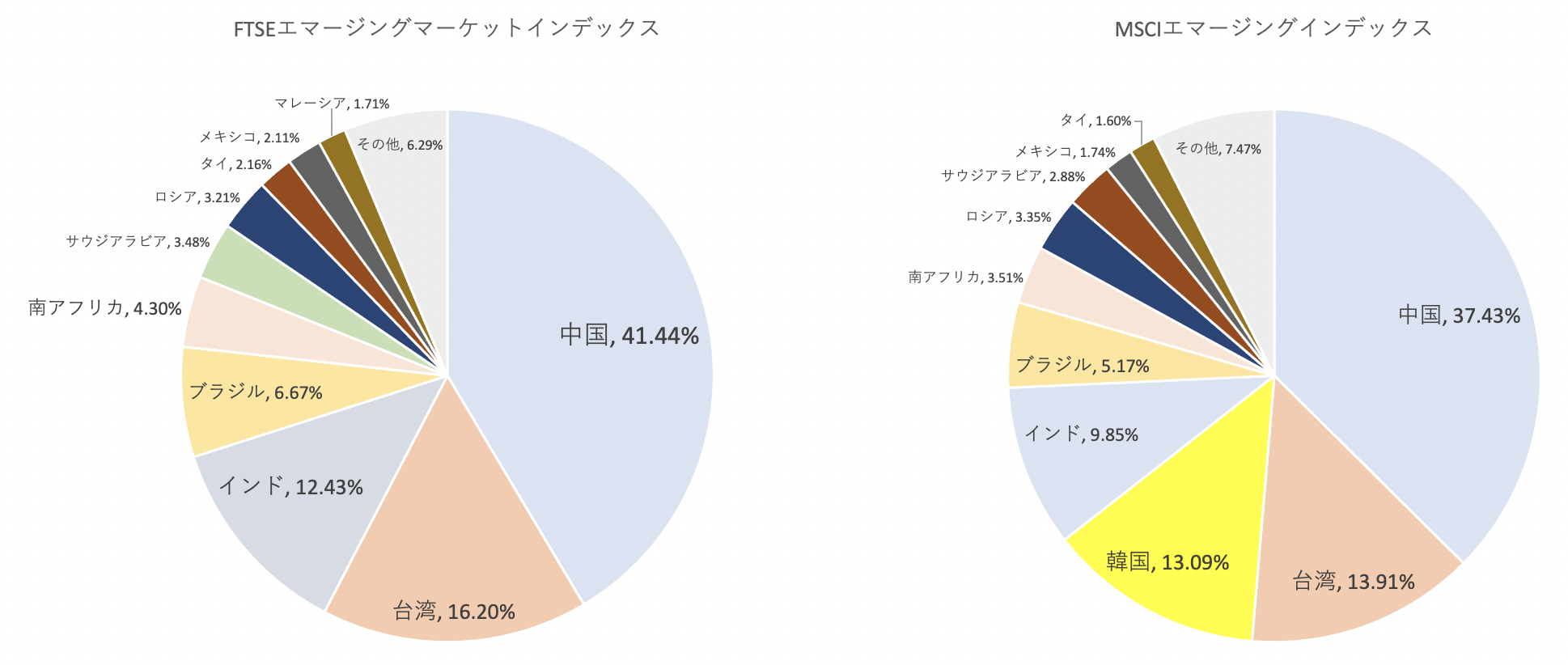

構成国比率を比較

それでは両インデックスの構成国比率を比較していきます。大きな違いは韓国を含有しているか否かです。MSCIエマージングインデックスは韓国を含んでいます。

| 構成順位 | FTSEエマージングインデックス | MSCIエマージングインデックス | ||

| 1位 | 中国 | 41.44% | 中国 | 37.43% |

| 2位 | 台湾 | 16.20% | 台湾 | 13.91% |

| 3位 | インド | 12.43% | 韓国 | 13.09% |

| 4位 | ブラジル | 6.67% | インド | 9.85% |

| 5位 | 南アフリカ | 4.30% | ブラジル | 5.17% |

| 6位 | サウジアラビア | 3.48% | 南アフリカ | 3.51% |

| 7位 | ロシア | 3.21% | ロシア | 3.35% |

| 8位 | タイ | 2.16% | サウジアラビア | 2.88% |

| 9位 | メキシコ | 2.11% | メキシコ | 1.74% |

| 10位 | マレーシア | 1.71% | タイ | 1.60% |

| その他 | 6.29% | 7.47% | ||

構成上位銘柄を比較

次に構成上位銘柄です。殆ど似た銘柄ですが、MSCIエマージングインデックスは韓国を組み入れているのでサムスンを組み入れています。

| FTSEエマージングインデックス | MSCIエマージングインデックス | |||

| 1位 | TSMC 台湾・情報技術 |

6.75% | TSMC 台湾・情報技術 |

6.10% |

| 2位 | テンセント 中国・通信 |

5.93% | テンセント 中国・通信 |

5.04% |

| 3位 | アリババ 中国・一般消費財 |

5.30% | アリババ 中国・一般消費財 |

5.00% |

| 4位 | 美団 中国・一般消費財 |

2.11% | サムスン 韓国・情報技術 |

3.93% |

| 5位 | VALE ブラジル・素材 |

1.19% | 美団 中国・一般消費財 |

1.73% |

| 6位 | リライアンス インド・エネルギー |

1.16% | ナスパーズ 南ア・一般消費財 |

1.04% |

| 7位 | ナスパーズ 南ア・一般消費財 |

1.13% | VALE ブラジル・素材 |

1.03% |

| 8位 | インフォシス インド・情報技術 |

1.01% | リライアンス インド・エネルギー |

0.94% |

| 9位 | 中国建設銀行 中国・金融 |

0.97% | 中国建設銀行 中国・金融 |

0.88% |

| 10位 | NIO 中国・電気自動車 |

0.91% | インフォシス インド・情報技術 |

0.83% |

| 10社合計 | 26.46% | 26.52% | ||

両者のリターンを比較

では実際両者の比較をみてみましょう。

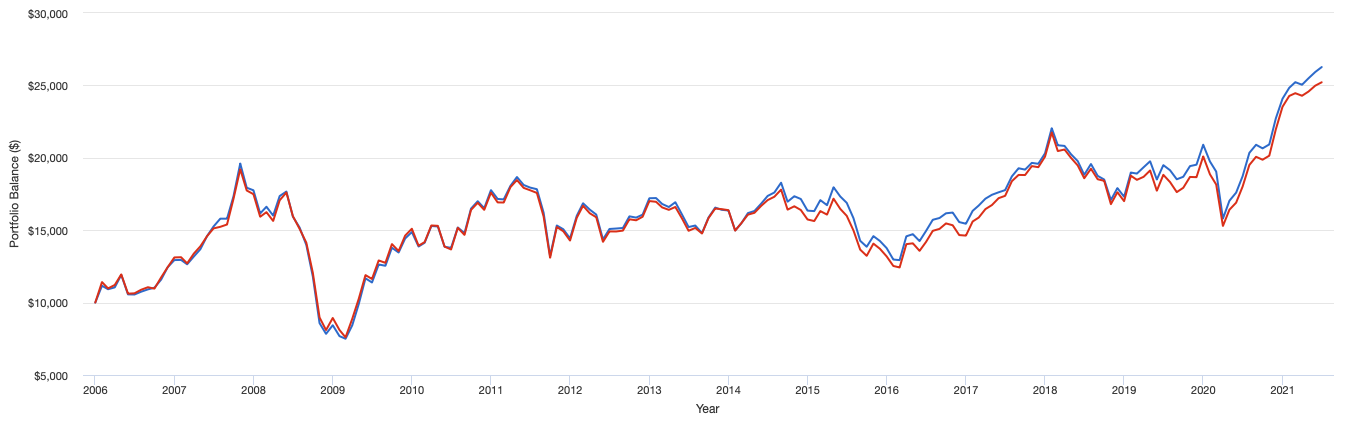

以下は「FTSEエマージング インデックス」に連動するETFであるVWOと「MSCIエマージングマーケットインデックス」に連動するETFであるEEMの比較です。

青色:VWO (FTSEエマージング インデックス連動)

赤色:EEM (MSCIエマージングマーケットインデックス連動)

正直言って殆ど変わらないリターンですね。韓国が入っていないVWOの方が高い成績を実現しています。データとして表すと以下となります。

| 年率リターン | 標準偏差 | Best year | Worst year | |

| VWO | 9.51% | 19.88% | 76.28% | △18.76% |

| EEM | 8.65% | 20.24% | 68.93% | △18.82% |

VWOの今後1年で期待できるリターン

【68.2%の確率】

△10.37%(9.51%-19.88%) 〜 29.39%(9.51%+19.88%)

【95%の確率】

△30.25%(9.51%-19.88%×2) 〜 47.27%(9.51%+19.88%×2)

【99.7%の確率】

△50.13%(9.51%-19.88%×3) 〜 67.15%(9.51%+19.88%×3)

EEMの今後1年で期待できるリターン

【68.2%の確率】

△11.59%(8.65%-20.24%) 〜 28.89%(8.65%+20.24%)

【95%の確率】

△31.83%(8.65%-20.24%×2) 〜 49.13%(8.65%+20.24%×2)

【99.7%の確率】

△52.07%(8.65%-20.24%×3) 〜 69.37%(8.65%+20.24%×3)

価格の値幅である標準偏差が大きいので最大損失が大きくなります。

全世界株式に対して新興国株式は劣後しているからこそチャンス到来

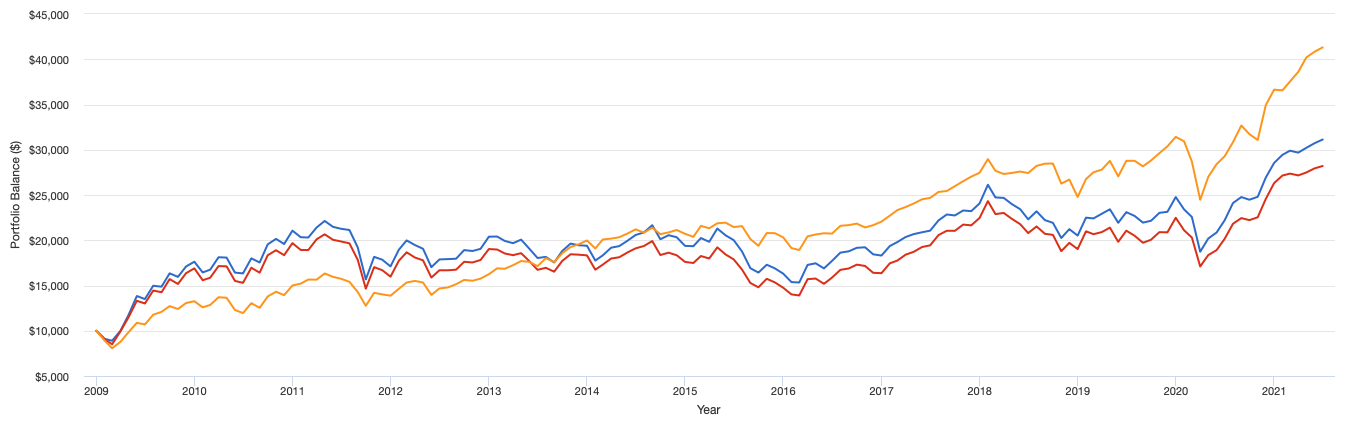

では、上記2つと全世界に連動するETFであるVTと比較したものが以下となります。

青色:VWO (FTSEエマージング インデックス連動)

赤色:EEM (MSCIエマージングマーケットインデックス連動)

黄色:VT (FTSEグローバル・オールキャップ・インデックス連動)

新興国株式は全世界株式に対して劣後した成績となっています。

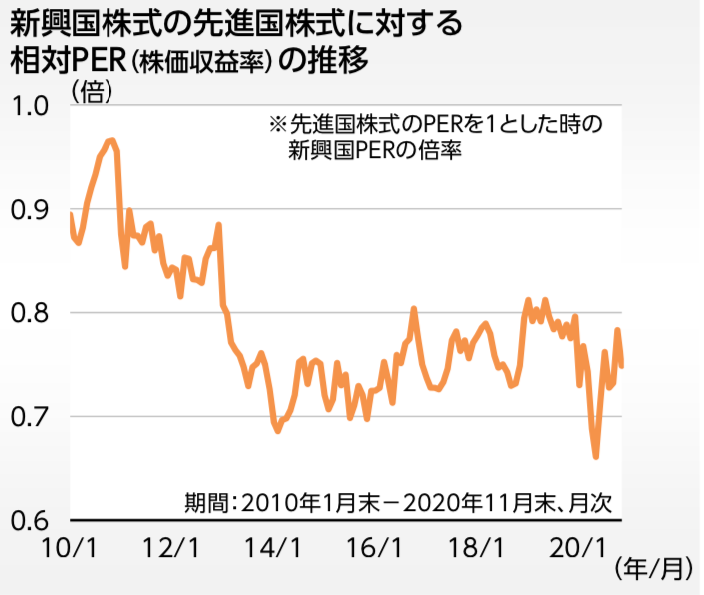

しかし、新興国は現在世界経済の成長を牽引しているドライバーでもう少しで世界経済の半分を占めるレベルに拡大しています。にもかかわらず2010年代株価が軟調に推移したことで株価は割安に推移しています。

https://indexnz.com/emerging-prospect/

まとめ

新興国株式インデックスについて内容をまとめると以下となります。

✔︎ 殆ど国や構成銘柄は同じで新興国の大型株と中型株の時価総額加重平均となっている

✔︎ MSCIエマージングインデックスは韓国が含まれている

✔︎ 両インデックスに連動する低コストのETFや投資信託が組成されている

✔︎ 両インデックスのリターンは殆ど同じだがFTSEエマージングの方が若干高い

✔︎ 新興国インデックスは全世界インデックスに劣後している

✔︎ 新興国の株価水準は割安でこれから絶好の投資機会が到来している

インデックスに投資するのもよいのですが、新興国のファンドに関してはインデックスよりも高いリターンを出す銘柄が多くなっています。

特に新興国の銘柄の中にはファンダメンタルがひどい状況の銘柄も多くあるため、リターンを押し下げる銘柄が多く存在していることが想定されます。

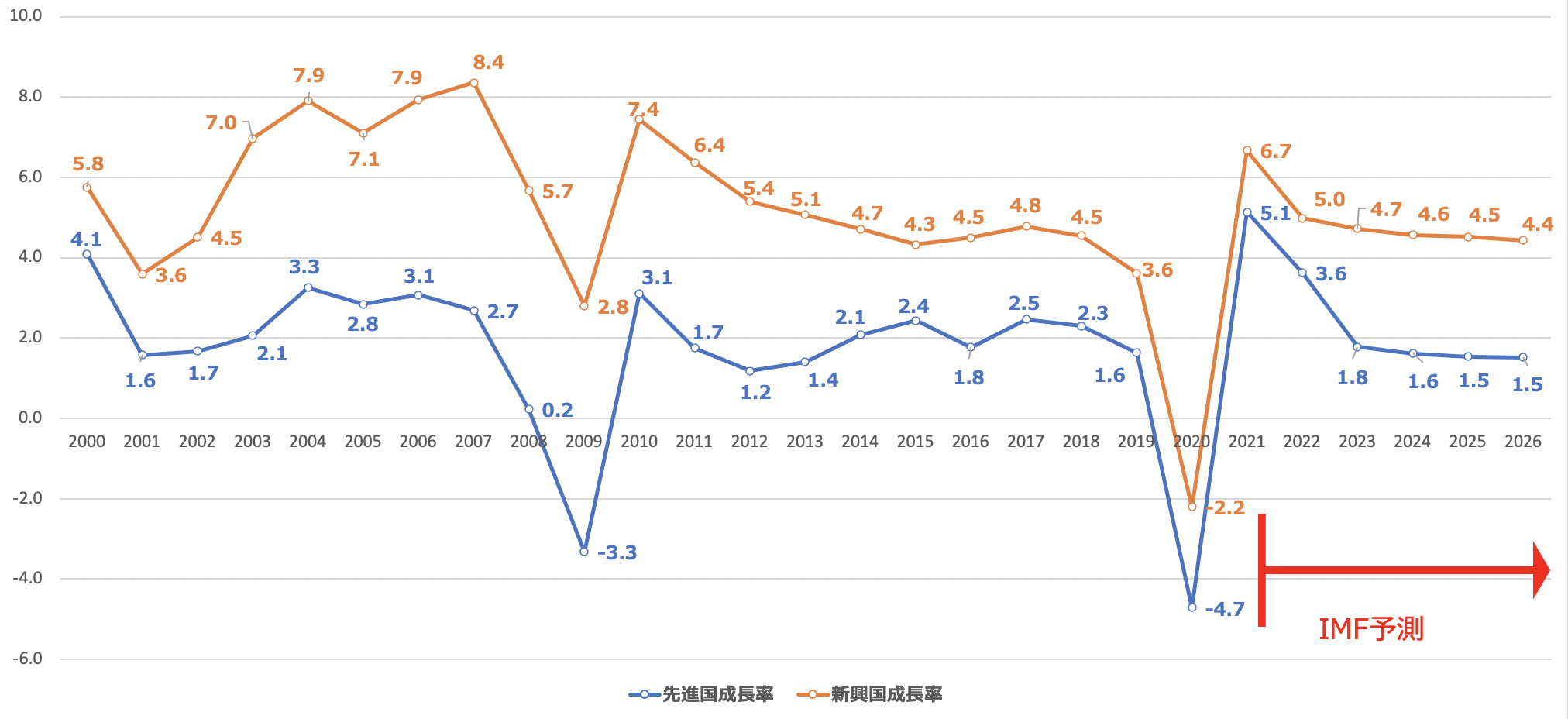

皆さんもご存知のことと思いますが、現在世界経済の成長を牽引しているのは疑いなく新興国経済となっています。今後も先進国の成長率は低下することが見込まれていますが、新興国の高い成長率は継続することが予想されています。

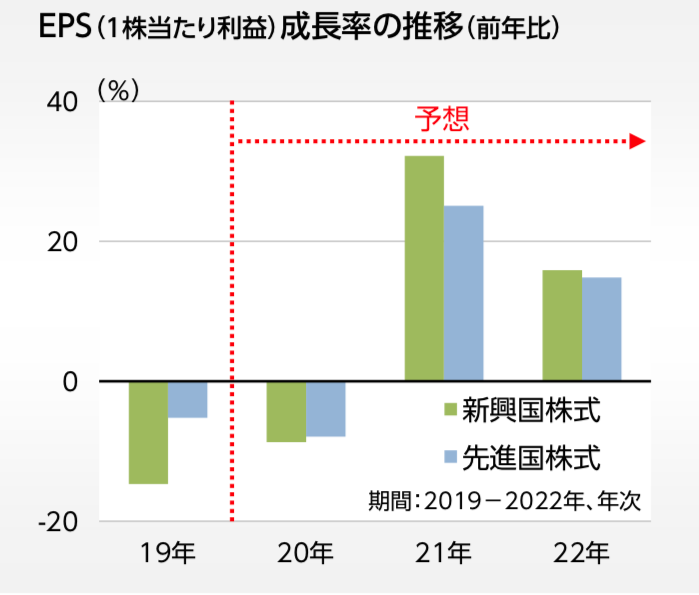

経済の成長にともなって新興国企業の1株あたりの利益もコロナから順調に回復し再び成長軌道に乗ることが見込まれています。

一方、堅調な経済成長と企業利益とは反対に、新興国株式は軟調に推移し先進国株式に対して割安に推移しています。結果として新興国株式は先進国株式に対して30%程度割安となっており2022年以降は再び新興国株式の時代がくると目されています。

青:新興国株式全体

黄:全世界株式全体

緑:先進国株式全体

参照:MSCI

強い株式市場というのは移り変わっていきます。2000年代は新興国株式、2010年代は先進国株式でした。2020年代は再び新興国株式の時代が到来しようとしているのです。

そして、新興国株式投資で大きなリターンをだすためには、中でも魅力的な新興国に投資をする必要があります。

また、新興国の個別株は個人投資家にはなかなか分析するのが難しいのではないでしょうか。そこで、新興国株式の分析をし実際に投資している筆者の観点から大きなリターンを望める投資先を厳選してランキング形式でまとめています。新興国投資を行う際に参考にしていただければと思います。