日本でも近年注目され始めたヘッジファンド。同じファンドでも投資信託とは大きく内容は異なります。

ヘッジファンドといえば、アジア通貨危機などで世界にその名を知らしめました。とにかく収益を獲得するために手段を問わないと悪評すら立ったほどです。

しかし、実は後に触れますが、あのハーバード大学や世界中の富裕層が資産運用を目的に資金を預けている先でもあります。

今回は私たちが慣れ親しんでいる投資信託と、ヘッジファンドの違いについて解説していきたいと思います。

<簡単な違い>

| ヘッジファンド | 投資信託 | |

| 出資者 | 機関投資家や富裕層など大口 | 一般投資家 |

| 最低出資額 | 1000万円〜 | 100円〜 |

| 投資先 | 株式、債券など伝統的資産、先物やオプションなど | 株や債券などの伝統的資産 |

| GOAL | 絶対収益(下落相場でもリターン獲得を狙う) | ベンチマークである指数をオーバーパフォーム(アクティブファンド ) |

| リスクテイク | 高いレバレッジ(最大10倍ほど) | 基本的にはなし |

関連記事:医師におすすめの6つの資産運用について紹

ヘッジファンドとはそもそも何か?

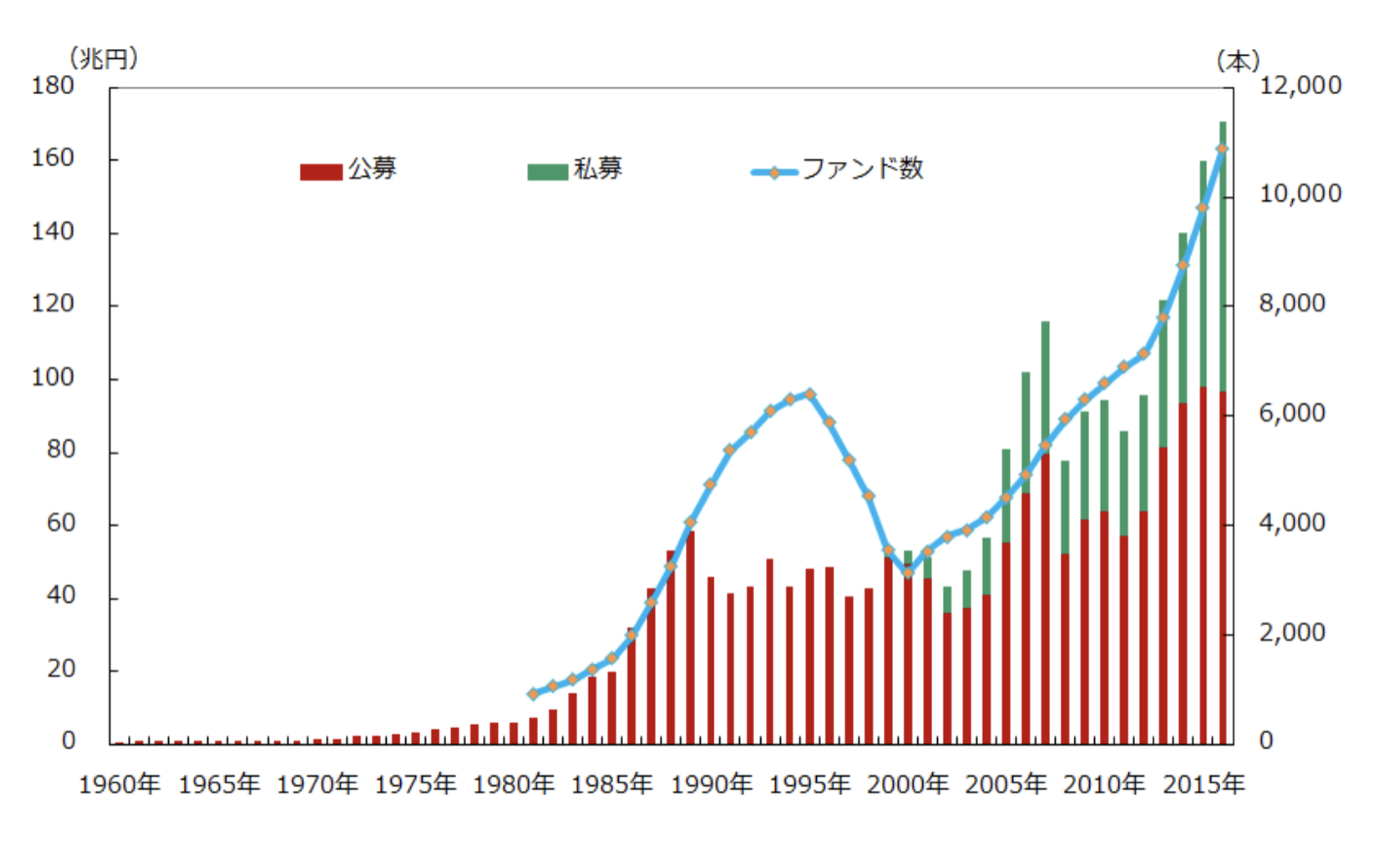

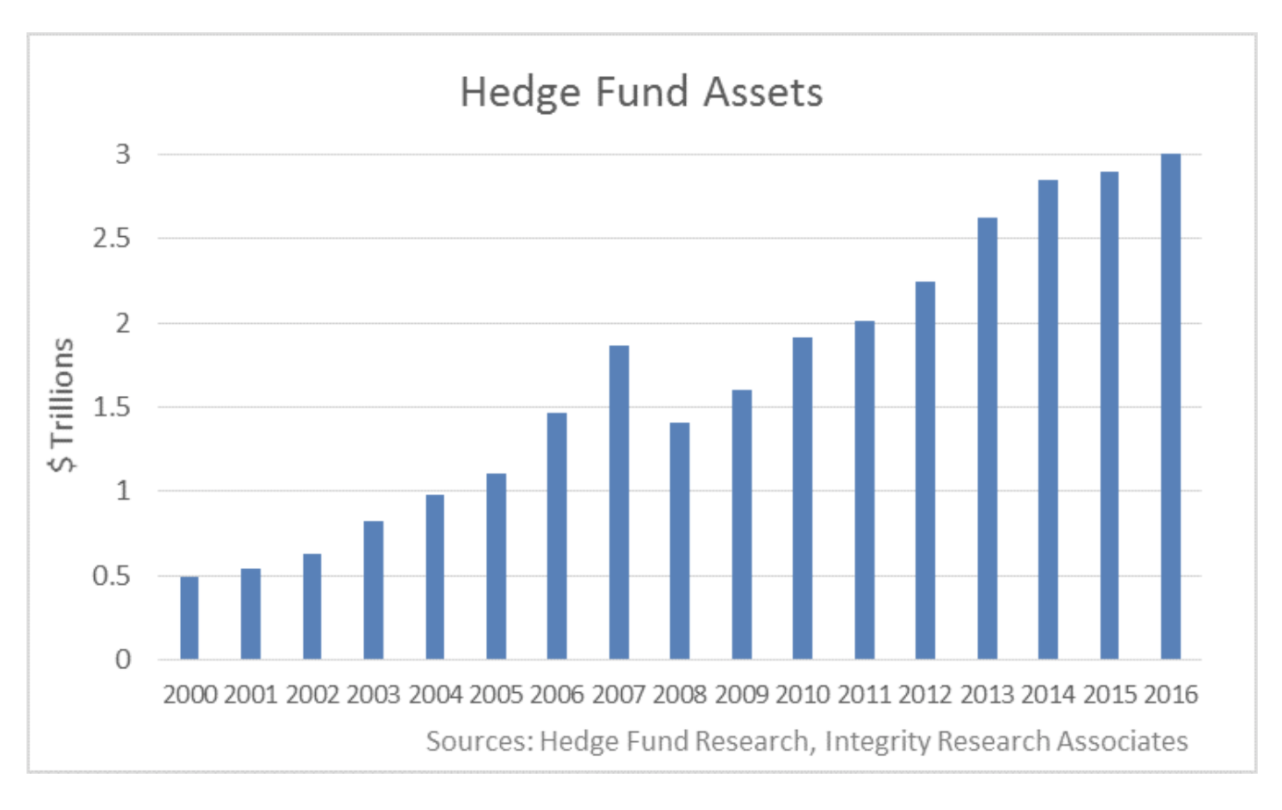

ヘッジファンドとは米国で1950年台に生まれたファンド形態ですが、昨今もその運用額は右肩上がりで増加しています(緑色の棒グラフ)。

以下は世界の運用残高の推移です。リーマンショックのあった2008年以外は常に右肩上がりですね。2008年は多くの投資家が市場から逃げ出しましたので、当然の結果ではあります。

今後も絶対収益型であるヘッジファンドの運用残高は増加を続け、日本も追随する形になっていくことが予想されます。それではここからはヘッジファンドの特徴について簡単に見ていきたいと思います!

絶対収益追求型

ヘッジファンドの特徴といえば、「絶対収益追求型」であることです。

投資信託にも一応絶対収益追求型の商品もありますが、後で触れるファンドマネジャーの真剣度が異なります。

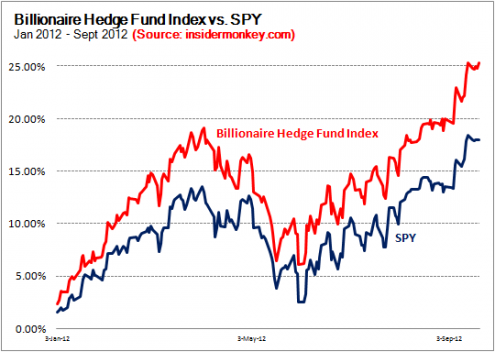

ヘッジファンドの場合は下落相場も果敢にリターン獲得を目指し、常に株価指数をアウトパフォームできるよう、積極的に運用していきます。

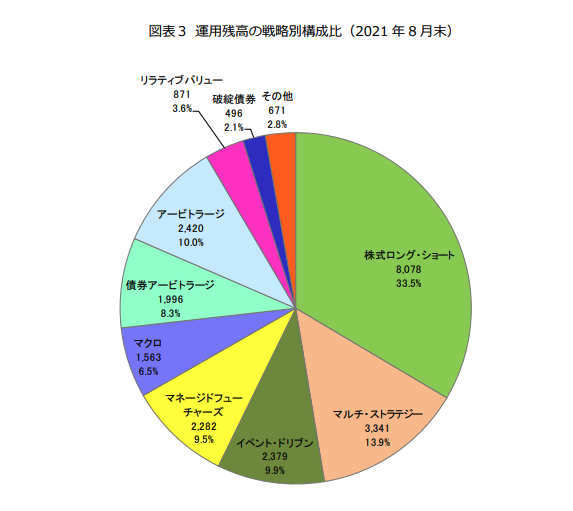

ヘッジファンドの運用手法は一例ですが以下のようなものがメジャーとなっています。

- 株式ロング・ショート

- マルチ・ストラテジー

- イベント・ドリブン

- マネージドフューチャーズ

- マクロ

- 債券アービトラージ

- アービトラージ

- リラティブバリュー

- 破綻債券

株式ロングショートが最もメジャーですね。株式の「買い(ロング)」と、「売り(ショート)」を組み合わせ、市場変動による影響を軽減しつつ投資収益の獲得を目指す運用手法です。

私募による資金調達(国別の運用残高)

ヘッジファンドは基本的に「私募」となります。一般の投資信託は公募ですが、この点は大きく異なります。

公募とは、金融庁への取り扱いの届け出を行なった上で不特定多数の顧客に勧誘を行います。運用にももちろん制限が付き、積極的なリターンがそもそも取りにくい形態でもあります。

公募投信はテレビCMや大手銀行の窓口などで商品の説明がよくなされています。

三菱UFJ投資信託など大手の金融機関は大々的に俳優さんを使ってCMを出していますね。

たしかに、なんとなく信頼できそうです。公募投信は自社をブランディングして、様々な商品を消費者にセールスするという形でもう何十年もやっていますね。

公募ファンドに対して、私募ファンドは大々的な宣伝はできません。基本的には富裕層コミュニティ内での口コミベースなどになります。

最大の特徴は、金融庁に届け出を出さずに運用を実施するため、取引の制限がなく、まさにファンドマネジャーの腕次第で高いリターンの獲得を目指せるということです。

どんなに優秀なファンドマネジャーでも、取引に制限をかけられてはなかなか高いパフォーマンスを出すことは困難です。

成功報酬型の手数料

ヘッジファンドの大きな特徴の一つとして、手数料が成功報酬型である点が挙げられます。

例えばヘッジファンドの手数料は成果報酬型です。一般的にはヘッジファンドがあげたリターンの20-50%が設定されます。ファンドマネジャーはこの成功報酬に全てを賭けて、相場に取り組んでいるのです。ハイウォーターマーク方式など細かい説明はまた別の機会にしたいと思います。

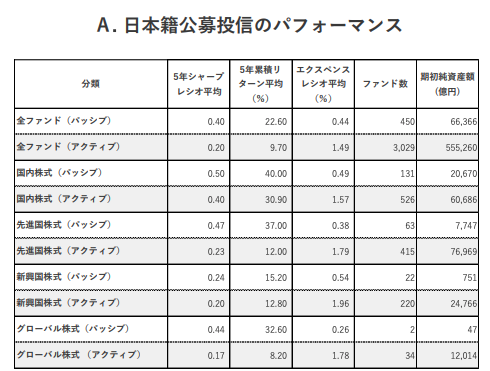

投資信託の手数料についてはお馴染みの購入手数料と信託報酬の2つです。成果報酬型ではないため、投資信託が最も力を入れるのは「リターン」ではなく、「如何に解約されないか」です。実際に運用しているのもサラリーマンであり、上司に怒られないためにはどうしたら良いか?が投信ファンドマネジャーの最大の関心ごとです。

この要因により、日本国内株のアクティブ投資信託(積極的にリターン獲得目指す投信)の成績は散々なものとなっています。パッシブ(インデックス)を大きく下回っていますね。

インデックスにも問題はあり、リーマンショックなど大きな下落に耐えられない点は無視できません。

投資信託とヘッジファンドの違い

まとめると以下の通りです。

| ヘッジファンド | 投資信託 | |

| 出資者 | 機関投資家や富裕層など大口 | 一般投資家 |

| 最低出資額 | 1000万円〜 | 100円〜 |

| 投資先 | 株式、債券など伝統的資産、先物やオプションなど | 株や債券などの伝統的資産 |

| GOAL | 絶対収益(下落相場でもリターン獲得を狙う) | ベンチマークである指数をオーバーパフォーム(アクティブファンド ) |

| リスクテイク | 高いレバレッジ(最大10倍ほど) | 基本的にはなし |

個人的には、最大の違いはファンドマネジャーの相場への取り組み方だと考えています。

ヘッジファンドのマネジャーというのは、欧米はもちろん、大手の金融機関で経験を積んだ後に独立をする形で、自分の腕一本でリターンの獲得を目指していく人種です。大手企業でぶっちぎりで頭角を現している社員が独立するようなものですね。そもそも一流のファンドマネジャーは全員と言って良いほどキラキラな経歴を持っています。

大手の金融機関で修行し、さらに自分の腕に自信を持ち、絶対に負けられないプレッシャーの中、相場を張っています。リターンが出なければファンドマネジャーとしての名誉が傷つき、資金が集まってこなくなるからです。つまり命がけなのです。

それに対して、投資信託は上記でも触れましたが成功報酬の手数料形態ではなく、顧客の獲得さえできれば、あとは解約されないことが目標になります。解約されないことを目標にするとすれば、他の投資信託とトントンの成績が出せていれば良いことになります。

他の投資信託の成績が良い場合、大きくアンダーパフォームしてしまうことになります。しかし、ほか投資信託は良いパフォーマンスを軒並み出せてないのが日本の現状です。

そもそも、ファンドマネジャーはサラリーマンであり、上司に怒られないことが仕事です。つまり、高いリターンの獲得を目指したところで、ファンドマネジャーは得をしないのです。高いリターンを獲得できる投資信託のファンドマネジャーは基本的にヘッジファンドに移り独立します。割に合わないからです。

これが現実なのですが、どうしても公募投信は上記のような有名俳優を起用してブランディングをうまくしているので資金は集まってしまいます。

まとめ

今回は投資信託とヘッジファンドの違いについて解説しました。私自身も長らくヘッジファンドで運用していますが、興味のある方は私が良いと考えているヘッジファンドの特集記事を参考にしてみてください。

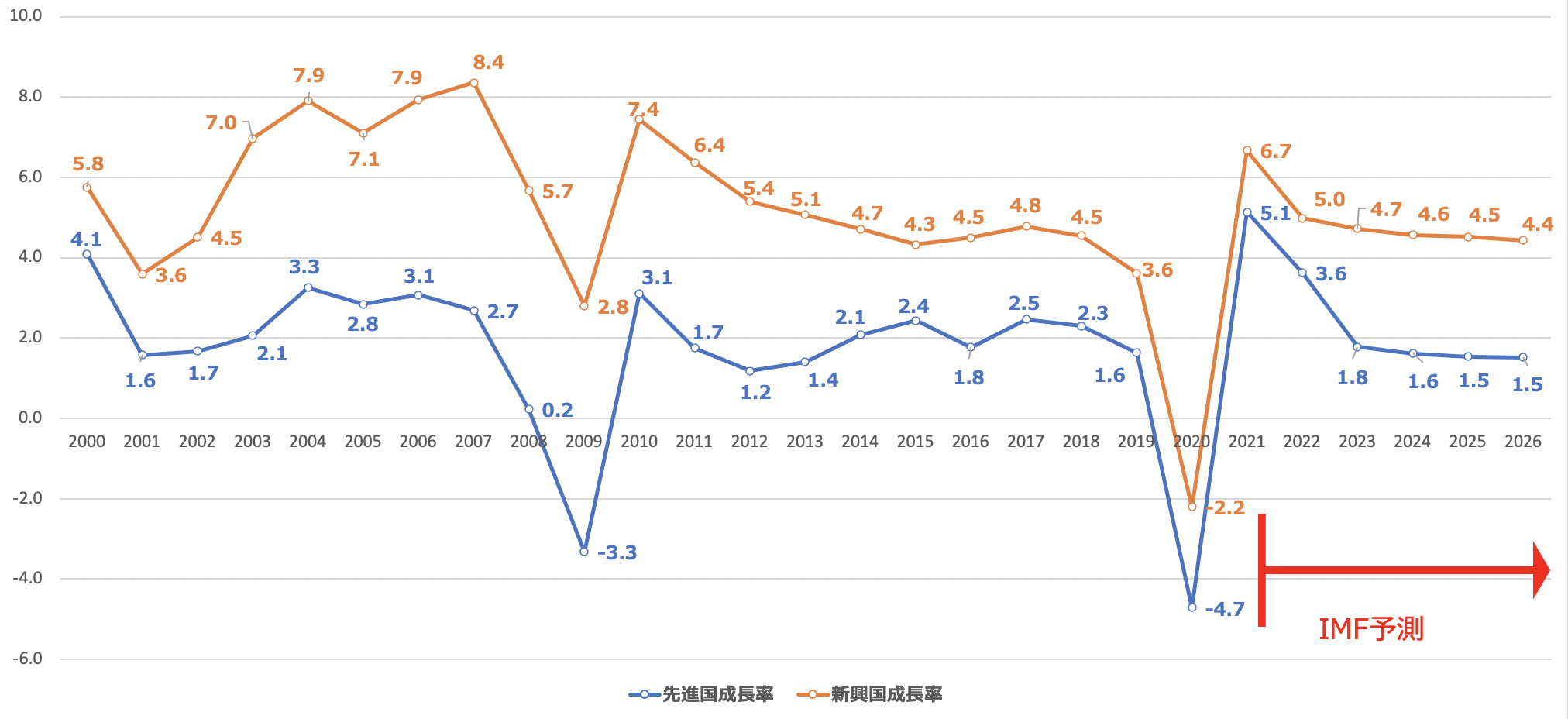

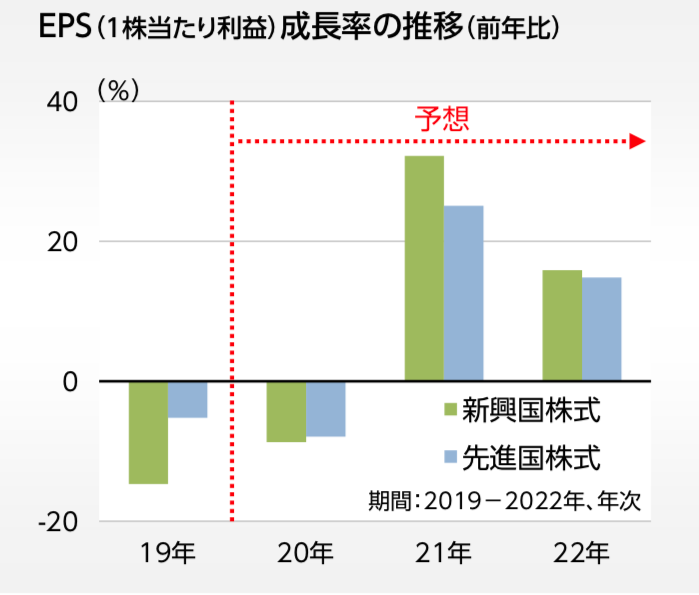

皆さんもご存知のことと思いますが、現在世界経済の成長を牽引しているのは疑いなく新興国経済となっています。今後も先進国の成長率は低下することが見込まれていますが、新興国の高い成長率は継続することが予想されています。

経済の成長にともなって新興国企業の1株あたりの利益もコロナから順調に回復し再び成長軌道に乗ることが見込まれています。

一方、堅調な経済成長と企業利益とは反対に、新興国株式は軟調に推移し先進国株式に対して割安に推移しています。結果として新興国株式は先進国株式に対して30%程度割安となっており2022年以降は再び新興国株式の時代がくると目されています。

青:新興国株式全体

黄:全世界株式全体

緑:先進国株式全体

参照:MSCI

強い株式市場というのは移り変わっていきます。2000年代は新興国株式、2010年代は先進国株式でした。2020年代は再び新興国株式の時代が到来しようとしているのです。

そして、新興国株式投資で大きなリターンをだすためには、中でも魅力的な新興国に投資をする必要があります。

また、新興国の個別株は個人投資家にはなかなか分析するのが難しいのではないでしょうか。そこで、新興国株式の分析をし実際に投資している筆者の観点から大きなリターンを望める投資先を厳選してランキング形式でまとめています。新興国投資を行う際に参考にしていただければと思います。